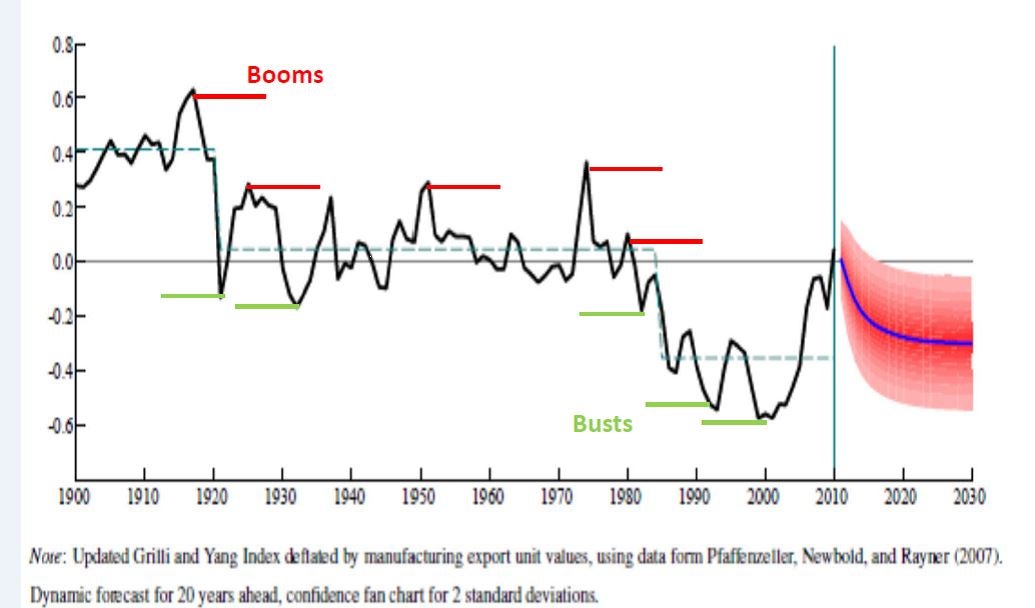

Los precios de las materias primas son extremadamente persistentes. Durante los períodos de auge parecemos olvidar que los mismos siempre (sí, siempre) han sido seguidos por períodos de depresión (véase el Gráfico 1). Y durante las caídas olvidamos que con toda seguridad vendrá un período de auge más adelante; es simplemente cuestión de tener suficiente paciencia. ¿Qué determina esos altibajos? ¿Fue excepcional el último auge? ¿Cuál es la situación actual de los precios en relación con las tendencias de largo plazo? Y la gran pregunta: ¿qué curso es probable que tomen los precios a partir de este punto?

Antes de tratar de buscar explicaciones más complicadas, conviene no perder de vista tres aspectos fundamentales de la economía de las materias primas. En primer lugar, las materias primas se pueden almacenar, lo que significa que un negociante puede comprar hoy y pagar los costos (del financiamiento y almacenamiento de la compra) para vender más adelante. Si los negociantes están convencidos de que el crecimiento en China repuntará dentro de seis meses, a la sazón haciendo aumentar la demanda y el precio del cobre, el precio subirá hoy. Dado que en China hay demanda para prácticamente todas las materias primas, todos los precios subirán. O si surge una nueva oportunidad de que estallen hostilidades en el Medio Oriente que puedan llegar a afectar los precios petroleros el año que viene, esos precios se dispararán hoy, y si el problema se resuelve gracias a alguna iniciativa diplomática de última hora, los precios bajarán; todo ello sin que se haya llegado a disparar un solo tiro. Los precios de las materias primas dependen a las probabilidades de que ocurran eventos de oferta y de demanda en el futuro. Los shocks de la demanda pueden dar lugar a correlaciones altas entre productos básicos, mientras que los de la oferta tienden a ser más específicos a una sola materia prima.

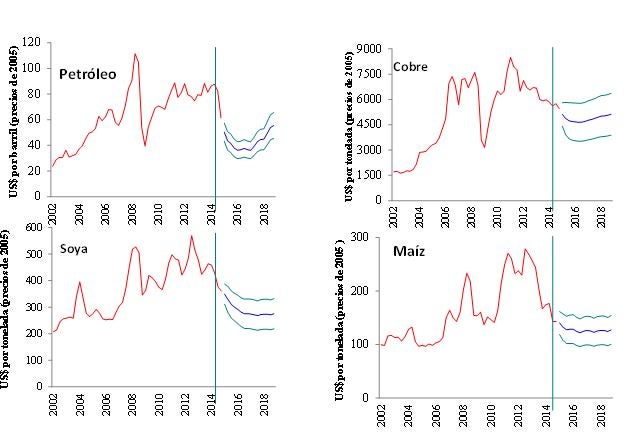

Gráfico 1. Precios reales de las materias primas (no petroleros) desde 1900 y una proyección ingenua.

Fuente: Mariscal y Powell (2014).

PERO ‒y se trata de un pero muy importante‒ a veces un aumento brusco y pronunciado de la demanda o una gran alteración de la oferta puede acabar con toda los inventarios disponibles en el momento, lo que se conoce como un desabastecimiento. Es poco frecuente, pero si ocurre, el precio corriente (o precio para entrega inmediata) se dispara espectacularmente. Curiosamente, puede que el precio que se anticipa para dentro de 24 meses, según revelan los plazos más largos de los contratos de futuros, no varíe mucho. La relación entre la disponibilidad total de una materia prima y su precio para entrega inmediata no es sencilla. A medida que disminuye la disponibilidad, pero antes de que se llegue al extremo de un desabastecimiento, los precios aumentan cada vez con mayor rapidez. El segundo aspecto es que los precios pueden ser sumamente “no lineales”, lo que significa que pueden aumentar considerablemente a medida que disminuyen los inventarios. Esto es evidente incluso en índices de precios agregados como el que muestra el Gráfico 1.

Los precios en alza estimulan la inversión. Pero los economistas todavía no tienen un modelo de precios de materias primas completamente satisfactorio, con todos los elementos necesarios, entre ellos, cómo se determina el nivel de reservas y de qué manera se toman las decisiones de inversión, especialmente tomando en cuenta que las inversiones se toman su tiempo, pueden tener un tamaño mínimo considerable (así que pueden ser abultadas) y que por lo general son irreversibles, lo que significa que una vez que se hace, no es posible canalizarlas hacia otros usos. El tratamiento de este tema ha variado desde los primeros modelos de generación de ciclos de precios (a veces llamados ciclos del ganado) en los que se daba por sentado que las expectativas se adaptaban lentamente, hasta la llamada “revolución de las expectativas racionales” y más allá. Este problema se relaciona con la dificultad más general de las inversiones inmovilizadas que pueden generar ciclos económicos, pero con el potencial de producir desabastecimientos, retenciones racionales de inventarios y la existencia de mercados financieros con precios orientados a futuro. Independientemente de las bases microeconómicas, un tercer aspecto es que los productos básicos efectivamente parecen ser susceptibles a las alzas de precios y de inversiones, seguidas por caídas bruscas, y más adelante por lentos reajustes de la oferta.

Una perspectiva “real” del reciente período de auge es que el pujante crecimiento mundial (hasta la crisis global), y especialmente la gran demanda de China, hicieron disminuir los inventarios y aumentar los precios. China registró un crecimiento económico promedio anual de 10,5% durante 10 años (2002-2012), creando cada año una nueva economía del tamaño de la Suecia o la Argentina actuales. Pero la oferta acabó por ponerse al día: se destinó más tierra a la producción agrícola y la productividad aumentó, proyectos mineros nuevos hicieron aumentar la producción de metales y se crearon nuevas formas de extraer petróleo, no solo de formaciones de esquisto sino también mediante innovadoras técnicas de perforación horizontal que permiten una producción mucho mayor en pozos convencionales.

Otros atribuyen el auge actual a los acontecimientos financieros: la política monetaria mundial, las bajas tasas de interés, una burbuja financiera o/y la aparición de grandes fondos especializados en materias primas. Claro que los factores financieros también han jugado un papel. Pero es endiabladamente difícil distinguir entre estas perspectivas y la perspectiva real, cuando se toma en cuenta debidamente los aspectos fundamentales de la teoría de los precios de las materias primas.

¿Qué rumbo es probable que tomen los precios? El Informe Macroeconómico de América Latina y el Caribe 2012 del BID sostuvo que las tasas de crecimiento de China irían disminuyendo progresivamente y que, al hacerlo, los precios de los productos básicos bajarían, lo que representaba un riesgo significativo para los exportadores latinoamericanos y de otras latitudes. Mariscal y Powel (2014) sostienen que las nuevas bajas se correspondían con un regreso a un equilibrio previamente establecido de los precios reales. El recientemente presentado Informe Macroeconómico de América Latina y el Caribe 2015, con base en el trabajo de fondo de Ahumada et al. (a ser publicado próximamente), presenta cálculos estimados de un modelo de corrección de errores y modelos de series temporales de soya, trigo, maíz, cobre y petróleo, en los que se combinan factores de corto y más largo plazo, incluidas la oferta y la demanda, así como variables financieras, pero mantiene el escepticismo en cuanto a teorías subyacentes. Esos análisis (y la mayoría de las demás proyecciones) sugieren que de no producirse acontecimientos imprevistos, los precios más bajos de los productos básicos han llegado para quedarse por un buen rato, sin expectativas de rebotes pronunciados (aunque puede haber cierta alza en el caso del petróleo), pero con intervalos de confianza que sugieren una incertidumbre considerable.

Gráfico 2: Proyecciones de precios de productos básicos basadas en un modelo econométrico simple.

Fuentes: Ahumada et al. (2015) y Powell (2015).

Fuentes: Ahumada et al. (2015) y Powell (2015).

De hecho, el muy elevado nivel de incertidumbre de cualquier proyección de precios de materias primas, incluidas las que se basan en los precios de los futuros, pone de manifiesto la necesidad que tienen los países exportadores de materias primas(y algunos importadores) de hallar maneras de manejar esos riesgos. Estos mecanismos pueden incluir la cobertura de riesgos, especialmente los compromisos presupuestarios anuales (como ha hecho México últimamente) y el uso de fondos de estabilización (como por ejemplo, en Chile).

Quizás lo más preocupante para los exportadores de materias primas sea la posibilidad de que los precios caigan por debajo de los niveles de equilibrio de los precios reales establecidos previamente. Supongamos que una curva de costos subyacentes de larga data determina los precios a largo plazo suponiendo niveles normales de inventarios ; entonces, si precios altos producidos por cambios de demanda más bruscos de lo previsto estimulan una innovación considerable, los auges temporales harán descender esa curva. Una vez que desaparezcan las causas del auge, los precios pueden caer por debajo del nivel de equilibrio establecido anteriormente. Los dos períodos más grandes de auge de los precios de las materias primas en los últimos 115 años (en 1920 y comienzos de la década de 1970) desembocaron ambos en caídas brusca que redujeron los precios reales con respecto a los niveles de equilibrio previamente establecidos (véase nuevamente el Gráfico 1). El reciente auge ha sido excepcional, tanto en términos de magnitud como de duración, y solo el tiempo revelará todos los efectos de las innovaciones en la oferta y en los precios a largo plazo de los productos básicos. Sin embargo, si la historia se repita, podrían hacer bajar aún más los precios reales de las materias primas. Y puede que tengamos que esperar muchos años más hasta que se presente el próximo período de auge.

___

Por @AndyPowell_IDB

Asesor Principal del Departamento de Investigación del Banco Interamericano de Desarrollo. Todos los puntos de vista aquí expresados son exclusivamente míos. Agradecimientos: deseo agradecer especialmente a Ron Anderson (LSE) y a Chris Gilbert (actualmente con Johns Hopkins, en Boloña), que tanto me enseñaron sobre los mercados de productos básicos, así como a David Hendry (Oxford), quien me enseñó más de lo que yo podía asimilar sobre econometría de series temporales. También deseo agradecer a mis coautores, Hildegart Ahumada y Magdalena Cornejo, de la Universidad Torcuato di Tella de Buenos Aires, y Rodrigo Mariscal, actualmente con el FMI. Cualquier error que pueda haber es exclusivamente mío.

Una versión de este blog fue publicada con anterioridad en inglés por VoxEU.org

Leave a Reply