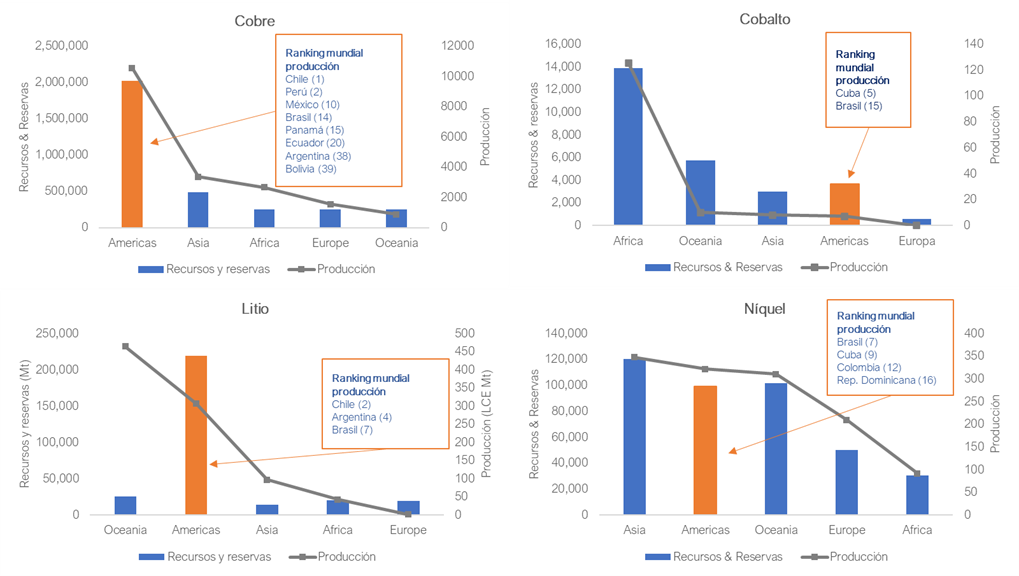

La transición hacia sociedades más sostenibles y digitales requiere de la adquisición, adecuación y desarrollo de tecnologías. Dichas tecnologías de comunicación o con bajas emisiones de carbono requieren de minerales como el cobalto, el cobre, el litio y el níquel, cuya demanda internacional se espera que crezca de forma significativa en las próximas décadas.

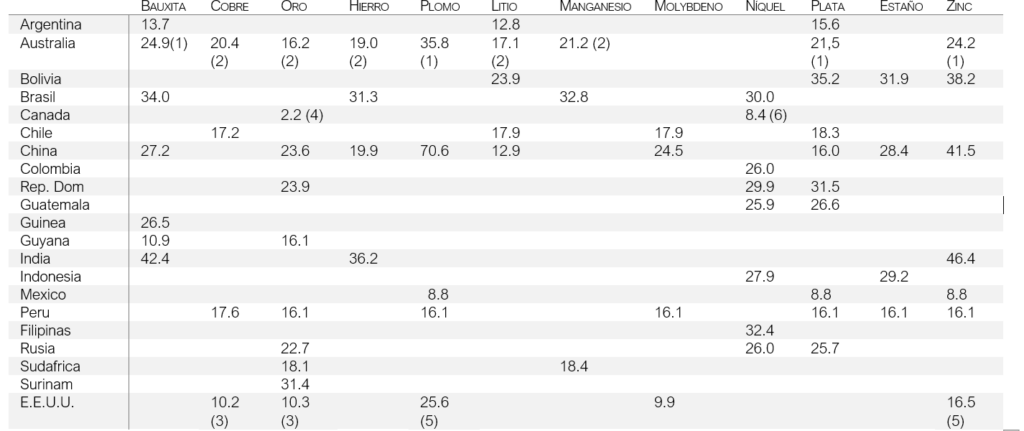

América Latina y el Caribe (ALC) tienen un rol preponderante en estos cambios, no solo por sus grandes reservas de estos metales, sino también por su extracción y oferta (ver Figura 1). Dicha explotación y desarrollo requiere de inversiones sostenibles en el tiempo, lo que representa una oportunidad para revisar y modernizar la tributación del sector a fin de estimular la inversión, reducir las distorsiones y aumentar la recaudación, de acuerdo con la Nota Técnica del BID Taxation of the Mining Industry in Latin America and the Caribbean: Analysis and Policy. En esta entrada, compartimos las principales conclusiones de dicho estudio.

Figura 1. Posicionamiento de América Latina en la producción de algunos minerales críticos en 2022 y los recursos mineros disponibles

Rentas de las empresas mineras

El sector minero tiene perspectivas de moderado-alto crecimiento (6% en 2024 y en los próximos años), presentando un potencial para generar importantes recursos adicionales en varios países de la región. Estos recursos pueden resultar esenciales en la financiación de los elevados costos de la transición energética, los cuales pueden estar entre US$470 y 1,300 mil millones, o entre 7 y 19% del PIB anual de la región, según Galindo et al., 2022.

El potencial ingreso que representa la industria minera es significativo y, en este sentido, puede contribuir a dicha financiación. Aquellos con vocación minera reflejan una mayor participación de estas rentas como porcentaje del PIB. En ALC se destacan Chile (7.5% del PIB), Guyana (6.4%), Surinam (6.2%) y Perú (5.6%). Estos ingresos son superiores a los obtenidos en otros países del mundo (en promedio, 3.9% del PIB) y de la región, como Argentina, Bolivia, Brasil y Colombia, entre otros, cuyos ingresos son inferiores al 2% del PIB. En los próximos años se espera un repunte de estos ingresos, en particular de aquellos relacionados con minerales que atienden los requerimientos de la transformación energética y el desarrollo de nuevas tecnologías de comunicación.

En esto es central notar que buena parte de estos ingresos no se queda en la región debido a que la participación de inversión extranjera directa es significativa. Por ejemplo, el cobalto en Brasil, el litio en Argentina, el cobre en Perú, y el níquel en Colombia son explotados casi en su totalidad por capital extranjero. En el caso del litio y el cobre en Brasil y Chile, dicha participación es menor al 50%. El porcentaje restante corresponde a participación estatal directa, por lo que retener parte de estos ingresos en los países, sin desincentivar la inversión, requiere de una buena tributación. Según Mintz et al. (2023), el revenue take del gobierno corresponde entre 28 y 45% de las rentas mineras, dependiendo del mineral.

¿Cómo está la región en tributación minera?

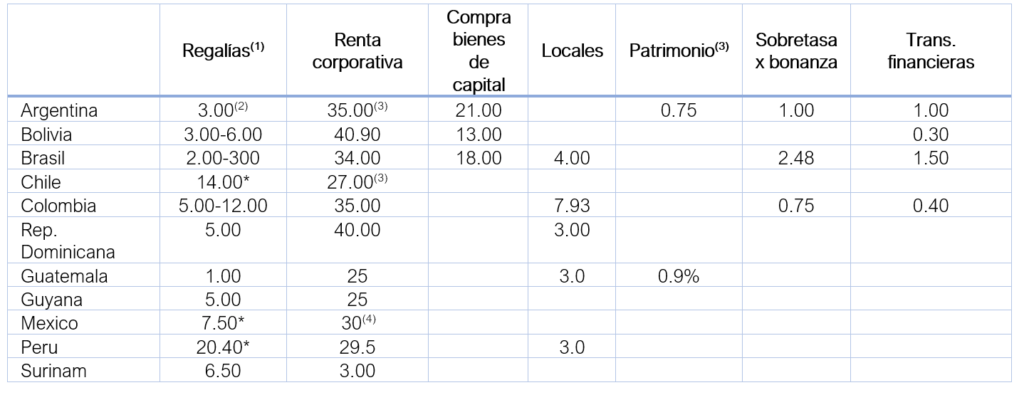

Los esquemas de remuneración por la explotación de los recursos minerales en la región son similares a los implementados en otras partes del mundo. El Estado obtiene ingresos de empresas del sector a través de dos tipos de fuentes. De la primera, el Estado como propietario de los recursos del subsuelo obtiene rentas a partir del otorgamiento de licencias de explotación, arrendamientos de áreas, y regalías. De la segunda, como gobierno, obtiene recursos a través de impuestos sobre la renta de las empresas, producción e insumos, además de ingresos que resulten por faltas e incumplimientos (i.e., multas y sanciones).

Tabla 1. Carga tributaria (porcentajes)

(1) Todas las regalías están basadas en ventas, excepto aquellas indicadas con *. Se presentan las tasas más altas tanto para regalías basadas en margen operacional como para renta corporative.

(2) Las regalías en Argentina son fijadas por los gobiernos estatales, con un techo único nacional, fijado por ley.

(3) Ajustado por inflación. Nótese que la indexación parcial en República Dominicana aplica sólo a ganancias de capital y a activos depreciables.

Fuente: Mintz et al. (2023).

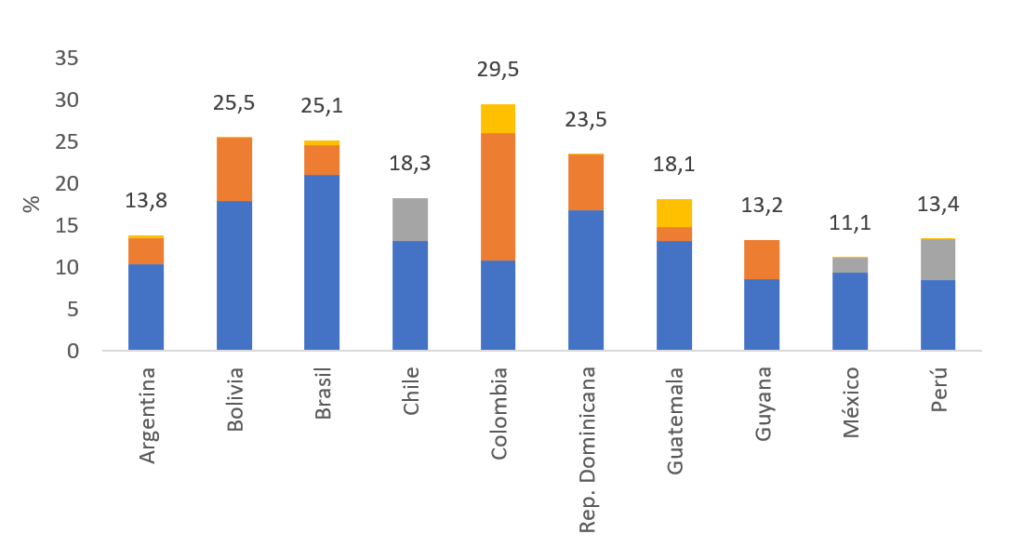

Mintz et al. (2023) encuentran que las tasas promedio de tributación (i.e., el cociente entre el total de impuestos pagados y el ingreso tributable) son inferiores a las tasas del impuesto de renta en varios de los países mineros de la región (ver Figura 2). Colombia y Bolivia tienen tasas promedio cercanas a las estatutarias de renta, reflejo de la deducibilidad de las regalías, de impuestos sobre los bienes de capital y de la presencia de otros impuestos sobre la producción. Asimismo, estos autores encuentran que las tasas marginales efectivas de tributación (METRR por sus siglas en inglés) en Brasil, Bolivia, y República Dominicana son altas para algunos minerales (i.e., superiores al 28%), como consecuencia de impuestos indirectos no deducibles sobre la compra de bienes de capital, hecho que distorsiona las decisiones de inversión y restan competitividad a la industria en estos países.

Dichos resultados muestran que no existe uniformidad tributaria a lo largo de la región, sino más bien ejercicios que responden a las necesidades particulares de cada país. Esto per se, no es bueno o malo, sino la solución alcanzada para balancear los incentivos cruzados entre mayor recaudación e inversión en el sector. En este sentido, surge la pregunta si realmente este es el mejor balance: Mintz et al. (2023) consideran pertinente evaluar estos diseños.

Figura 2. Descomposición de la tasa promedio de tributación minera

Tabla 2. Tasas marginales efectivas de tributación – METRR (porcentajes)

(1) Queensland; (2) Western Australia; (3) Nevada; (4) British Columbia; (5) Alaska; (6) Ontario.

Repensando la tributación de las empresas mineras

Los autores proponen dos lineamientos de política para la revisión del diseño de la tributación. El primero de ellos, es evaluar los incentivos a la industria y mantener sólo aquellos que incentiven la inversión de capital. Esto permitiría la adquisición de nuevas tecnologías que mejoren la productividad, entre ellas, aquellas que mitiguen los impactos sobre el medio ambiente y las comunidades, mientras se reduce el tamaño del gasto tributario.

El segundo lineamiento propuesto es revisar el diseño de regalías, en particular, la manera en qué se calculan. En esto, proponen un esquema de regalías de dos partes, compuesto por un mínimo de compensación definido sobre ventas, y un componente variable que dependa del margen operacional, así reconociendo las economías de costos y la variación de precios. Este tipo de esquemas permite capturar parte de las potenciales ganancias por choques positivos de precios (windfall rents), mientras protege al inversionista ante choques negativos y estabiliza los ingresos del Estado.

Estos esquemas están presentes en países como Chile y Perú, los cuales se encuentran adaptándolos ante la creciente demanda por minerales críticos para atender las necesidades de la transición energética y las comunicaciones. Chile es el primer país de la región en adecuar su legislación sobre las regalías para la actividad minera e industrial del litio. Bolivia, Perú, Argentina, y Brasil están en este proceso de discusión y revisión.

Los autores reconocen que existen otros elementos del diseño de tributación que merecen ser evaluados, como son los esquemas de depreciación acelerada y la deducibilidad de los costos de desarrollo, de costos de los inventarios, costos de exploración, entre otros.

Más recursos para financiar la transición verde

La revisión de la carga tributaria es relevante para la competitividad de la actividad de minería, la promoción y protección de la inversión y para la generación de recursos adicionales que contribuyan a la financiación de nuevas tecnologías y de políticas públicas para la atención de necesidades sociales y ambientales.

Dicha revisión que propone el estudio contribuiría a la reducción de distorsiones, modulando los incentivos, hecho que conlleva a mayor transparencia y eficacia del esquema de tributación. Las recomendaciones para equilibrar los diferentes incentivos en el sector podrán fortalecer su eficiencia, mejorar su competitividad y aumentar la recaudación, posibilitando a los gobiernos financiar inversiones que impulsen la transición verde.

Suscríbase a nuestro boletín para mantenerse actualizado sobre nuestras últimas publicaciones, blogs y eventos. Asegúrese de seleccionar la opción de boletines, después de elegir el tema de política fiscal y gestión.

Otras publicaciones del BID relacionadas

Taxation of the Mining Industry in Latin America and the Caribbean: Analysis and Policy,

¿Cuánto costara lograr los objetivos del cambio climático en América Latina y el Caribe?

Sin duda este es un tema muy interesante y con muchas áreas de estudio por desarrollar todavía.

Como lo señala el título: “…Recursos de la minería: Una oportunidad para aumentar la recaudación y financiar la transición verde…”

Desde mi experiencia, tener certeza en la determinación del valor del contenido del mineral extraído, la cuantía de la extracción y el costo de esa extracción es fundamental, dado que estos son los principales factores que inciden directamente en la recaudación.

Por ello cabe preguntarse, ¿cómo aseguran los países que las empresas mineras están reportan verazmente esa información? ¿los países de LATAM tienen la capacidad de validar la determinación de esos factores? ¿cuentan con la institucionalidad político -técnica para ello?.

Saludos.