Desigualdades de gênero no setor habitacional brasileiro: 60% do déficit está entre famílias chefiadas por mulheres

As mulheres representam mais de 52% da população total do Brasil. Entre 2001 e 2015, o número de famílias chefiadas por mulheres aumentou 105%, enquanto as famílias chefiadas por homens aumentaram apenas 13%, e o número de famílias monoparentais chefiadas por mulheres cresceu 28,3%, de 9 milhões para 11,6 milhões (Cavenaghi & Alves, 2018).

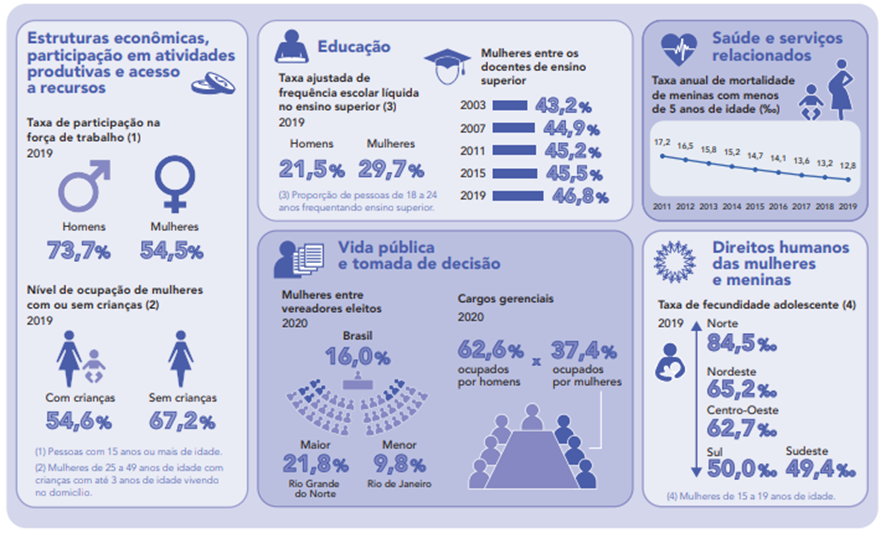

O Instituto Brasileiro de Geografia e Estatística (IBGE) publicou em 2019 um estudo sobre “Estatísticas de gênero: indicadores sociais para mulheres no Brasil” em um esforço para enriquecer a discussão de gênero e contribuir para a questão da igualdade de gênero na formulação de políticas públicas no país. Este estudo foi repetido em 2021, para fortalecer e consolidar a iniciativa.

Figura 1: Indicadores em educação, saúde, economia, vida pública e direitos humanos destacam importantes disparidades entre homens e mulheres no Brasil. Fonte: IBGE

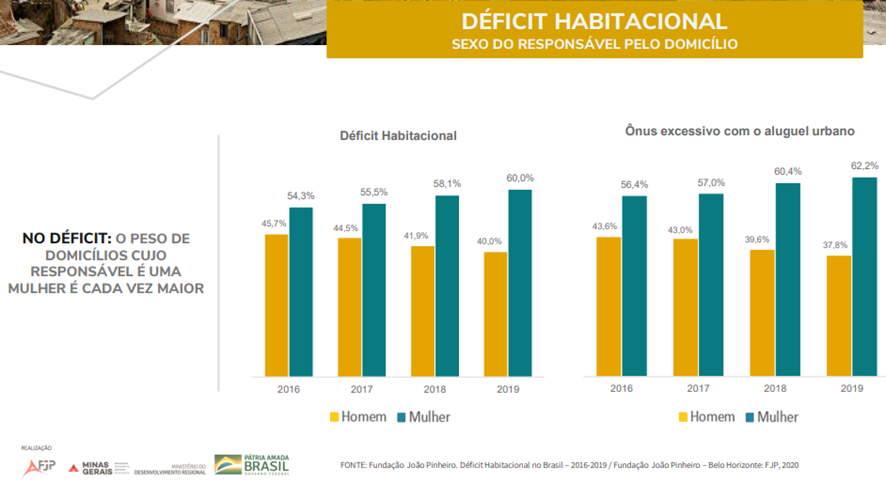

O nível de educação é um bom indicador preditivo de renda futura e, portanto, é frequentemente usado como um critério na concessão de crédito. Como as mulheres apresentam taxas de educação mais altas do que os homens em todas as faixas etárias, isso deveria favorecer o acesso a financiamentos habitacionais. No entanto, os números recentes do déficit habitacional revelam desigualdade de gênero entre as famílias pobres: 60% das famílias em situação de déficit são chefiadas por mulheres e, dos 3 milhões de famílias sobrecarregadas com aluguel, 62,2% são chefiadas por mulheres.

Figura 2: Dados desagregados por sexo sobre chefes de família mostram que o peso da família chefiada por mulheres no déficit brasileiro está crescendo ao longo dos anos. Fonte: FJP

Disparidades de gênero no mercado de financiamento habitacional brasileiro: enquanto 89% da habitação social altamente subsidiada é entregue a mulheres, apenas 38% dos empréstimos habitacionais do mercado vão para mulheres

As disparidades de gênero no acesso ao crédito habitacional são comuns em todo o mundo, como destaca o estudo do BID “Desigualdades de gênero no acesso ao mercado de financiamento habitacional no Equador” (2021), que analisa o acesso das mulheres em condições de pobreza e pobreza moderada para obtenção de crédito à habitação no sistema financeiro formal, dimensiona e caracteriza gargalos e potencialidades críticas (oferta e procura), qualifica a procura atual e o tipo de habitação a que se destina o crédito, bem como identifica os principais desafios enfrentados mulheres. Recomendações para projetos e políticas públicas de habitação contribuem para diminuir as lacunas de gênero identificadas no país.

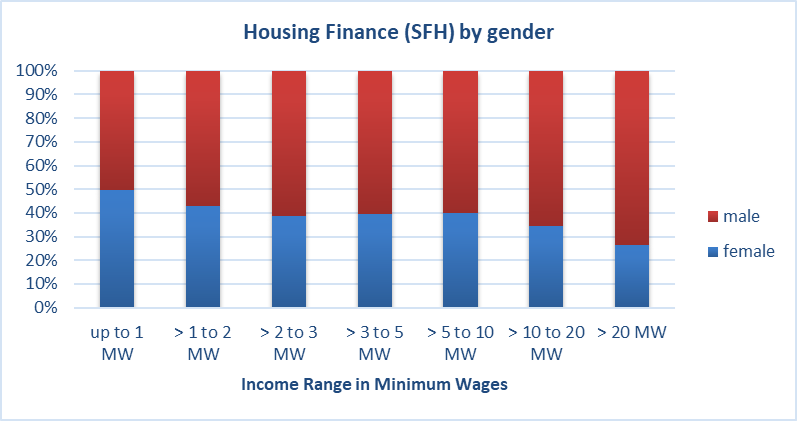

No entanto, muitos países não contam com dados desagregados para avaliar essa lacuna potencial. No caso do Brasil, não foram encontrados estudos sobre crédito habitacional por gênero, nem nenhum conjunto de dados disponível publicamente, seja no portal de estatísticas do Banco Central, com a Associação Brasileira das Entidades de Crédito e Poupança (Abecip), ou com qualquer outra instituição brasileira. Portanto, a presente análise foi baseada em dados obtidos por meio da lei de acesso à informação: no total, nas carteiras do Sistema de Crédito Habitacional (SCH), as mulheres detêm 38% dos empréstimos habitacionais, enquanto os homens, 62%. Quando o conjunto de dados é desagregado por renda, mostra que quanto maior a renda, menor a participação das mulheres. Na faixa de renda mais baixa (até 1 salário mínimo), as mulheres detêm quase 50% de todas as hipotecas, mas na faixa superior, renda acima de 20 salários mínimos, as mulheres detêm 26,6% de todas as hipotecas. Na maioria das faixas de renda, o valor médio do empréstimo é um pouco menor para as mulheres, embora as diferenças não sejam muito significativas.

Figura 3: Crédito habitacional no Brasil, carteira 2021 (Fonte: Banco Central do Brasil)

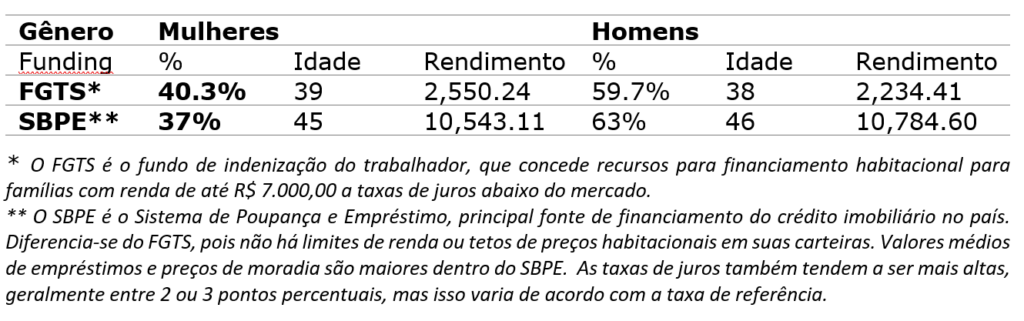

Enquanto os dados do Banco Central retratam os empréstimos de todos os bancos de poupança e crédito que operam no país, uma distribuição geral semelhante é encontrada especificamente na carteira da Caixa Econômica Federal. A Caixa é um banco público e o principal banco de habitação do país. Detém 68,8% de participação no mercado de financiamento habitacional, com mais de 92% das linhas de crédito do FGTS* e 43% das carteiras de crédito imobiliário do SPBE**. Os números mostram que, independentemente da fonte de financiamento, as mulheres estão sub-representadas, apesar de a renda média e a idade serem bastante semelhantes às dos homens.

Figura 4: Carteira de Crédito Habitação Caixa, agosto de 2021

Um resultado muito diferente é encontrado na faixa de renda mais baixa (denominada “Faixa 1”) do Programa “Minha Casa Minha Vida” (PMCMV), o principal programa nacional de habitação ativo de 2009 a 2020 (transformado em 2021 em “Programa Casa Verde e Amarela” PCVA). Embora para essa faixa de renda, o programa não envolva financiamentos bancários (as unidades habitacionais são produzidas com recursos públicos e entregues a beneficiários selecionados localmente, que em contrapartida são cobrados com baixas parcelas – de 5 a 20% da renda, por um período de 10 anos), esse elemento central ao financiamento habitacional por mais de uma década estabeleceu uma forte abordagem afirmativa às questões de gênero, ao exigir que as mulheres tivessem prioridade para assinar os contratos e receber títulos de propriedade em seu nome.

Concretamente, o artigo 35-A da Lei 11.977 de 07/07/2009, relativo ao PMCMV, já afirmava que “os contratos e registros efetivados no âmbito do PMCMV serão formalizados, preferencialmente, em nome da mulher”. Isso foi mantido na Lei 14.118 de 13/01/2021, relativa ao PCVA, que prevê nos seus artigos 13 a 15 o seguinte:

- em família com casais de sexos diferentes, tanto o contrato quanto o registro do imóvel serão feitos, preferencialmente, em nome da mulher. Se ela for chefe de família, não precisará da concordância do marido ou companheiro. Prejuízos sofridos em razão da regra deverão ser resolvidos em causas de perdas e danos.

- No caso de divórcio, a propriedade do imóvel comprado ou regularizado pelo programa durante o casamento ou união estável ficará com a mulher, independentemente do regime de bens (comunhão parcial ou total ou separação total de bens).

- As duas exceções a estas regras são: (i) para operações financiadas com recursos do Fundo de Garantia do Tempo de Serviço (FGTS), onde não se aplicam [NB: operações da Faixa 1 não utilizam recursos do FGTS]; e (ii) quando a guarda dos filhos for exclusiva do homem, o imóvel será registrado em seu nome ou transferido a ele.

Dessa forma, no “PMCMV Faixa 1” de 2009 até dezembro de 2019, 89% dos contratos foram assinados por mulheres, sejam chefes de família ou não.

Figura 5: As mulheres são signatárias padrão dos contratos “PMCMV Faixa 1”, exceto quando a guarda legal dos filhos for do homem.

A situação econômica atual sugere que as mulheres agora têm ainda mais dificuldade de acesso ao crédito habitacional. Estimativas recordes de desemprego indicam que as mulheres foram mais impactadas pela crise econômica da Covid-19, com uma taxa de 16,8% contra 12,8% para os homens, sugerindo que as desigualdades de gênero podem estar se agravando no país.

Como abordar essas diferenças de gênero no financiamento habitacional brasileiro?

Conforme destacado no guia do BID Guia prático e interseccional para cidades mais inclusivas (2021) e sua seção sobre habitação, é hora de agir e abordar as disparidades de gênero no setor. Mais especificamente, certamente é hora de mais medidas afirmativas no SCH em todas as captações e linhas de crédito no Brasil, mas para isso são necessárias análises e indicadores mais sensíveis ao gênero: estatísticas desagregadas por gênero (hoje listadas na resolução do Banco Central CMN 2682/1991) sobre score de crédito, inadimplência, número de solicitações de clientes e rejeições, também desagregadas por idade e escolaridade. Conjuntos de dados desagregados por gênero informariam melhor o desenho de produtos de crédito por instituições financeiras, ponderando índices onde as mulheres geralmente apresentam melhor desempenho, como poupança, score de crédito e inadimplência, como indicam estudos em outros países latino-americanos. A análise desenvolvida em 2020 pelo BID em “Mau gosto: Discriminação de gênero no mercado de crédito ao consumidor” destaca os seguintes achados:

- No Equador, os dados de inadimplência de hipotecas por gênero mostram uma taxa de 2,6% para mulheres em comparação com 6,6% para homens em empréstimos de habitação social.

- Um estudo do mercado de crédito ao consumidor chileno indica que as dívidas detidas por mulheres apresentam melhor desempenho: em 2017, a inadimplência dos mutuários do sexo masculino (1 a 90 dias) foi 12,5% maior do que a taxa de inadimplência correspondente entre as mutuárias e, para a inadimplência acima de 90 dias, a taxa de inadimplência entre os homens foi de 3,99% contra 2,80% entre as mulheres.

Outras medidas importantes podem incluir:

- uma abordagem de gênero informada na regulação financeira, que poderia abranger diretrizes que inibam o preconceito de gênero e promovam a igualdade de oportunidades de acesso ao crédito habitacional.

- a promoção de programas de educação financeira dirigidos às mulheres.

- campanhas dirigidas a instituições e funcionários financeiros para promover mudanças culturais no setor financeiro.

- estreita cooperação com cooperativas de crédito, uma vez que evidências do Chile, Colômbia e Equador indicam que esses agentes podem desempenhar um papel positivo na inclusão de gênero (ver LAC Column, International Union for Housing Finance Journal, edição de outono 2021).

Melhor acesso ao crédito habitacional por meio de políticas e regulamentações baseadas em gênero é, portanto, um passo fundamental para expandir o acesso das mulheres à moradia formal e garantir a posse no país. As melhorias socioeconômicas para as mulheres passam para as crianças, e é precisamente por isso que as mulheres são fundamentais para quebrar o ciclo de transmissão da pobreza intergeracional. Além disso, a falta de acesso à moradia muitas vezes impede que as mulheres tenham acesso a melhores oportunidades de educação, trabalho e renda e até mesmo de escapar de um relacionamento abusivo.

Sobre este tema, o relatório “Mulheres e Habitação” da ONU Habitat (2014) observou a ligação entre habitação (incluindo acesso a financiamento habitacional) e violência baseada em gênero: “Embora alguns governos nacionais e locais tenham algumas políticas e iniciativas para apoiar as vítimas de violência, uma abordagem abrangente de moradia para mulheres e crianças que enfrentam violência ainda não está no radar dos setores habitacionais, bem como dos governos e outros tomadores de decisão”. Entretanto, alguns governos locais deram os primeiros passos adotando legislação que determina a criação de um certo número de unidades habitacionais reservadas para mulheres vítimas de violência doméstica (Estado de Pernambuco ou Município de Campo Grande, por exemplo). Portanto, a importância das medidas afirmativas de gênero nas políticas habitacionais e no crédito vai muito além da questão habitacional.

Por último, mas certamente não menos importante, conforme destacado pelo relatório da IFC “Her Home: Financiamento de habitação para mulheres” (2020), famílias chefiadas por mulheres, ou aquelas em que uma mulher é a principal fonte de renda ou tomadora de decisões, representam um mercado muito grande e não atendido no mundo em desenvolvimento. Portanto, atingir as mulheres não é apenas combater a discriminação e a desigualdade de gênero, mas também promover o desenvolvimento de um mercado habitacional mais sustentável, no Brasil e no mundo.

Leave a Reply