In memoriam Luiz Villela.

La sorpresiva crisis económica global causada por el coronavirus (COVID-19) tendrá consecuencias económicas notables. Frente a este panorama, nuestros países están adoptando medidas para mitigar la situación y que sus secuelas no se alarguen en el tiempo. Algunas de ellas van a suponer un aumento del gasto en salud y transferencias a los sectores vulnerables que, junto a la previsible caída de los ingresos, van a generar aún mayores déficits públicos. A corto plazo, estos déficits se van a financiar con una expansión de la deuda, pero tras la fase de reactivación llegará en muchos casos la hora de la política tributaria.

En nuestra opinión, en ese momento, las medidas que se adopten al respecto deberían guiarse por cuatro lineamientos:

- En primer lugar, deben fortalecer los ingresos públicos, pues habrá que volver a la senda de disciplina fiscal.

- En segundo lugar, no deben perjudicar la recuperación, que a la postre es el objetivo final.

- En tercer lugar, es necesario no perder de vista la equidad; la propia crisis es regresiva, por lo que es importante evitar que la salida también lo sea.

- Finalmente, deben distinguirse de forma nítida qué medidas son transitorias y cuáles son permanentes.

Estos cuatro ejes entrañan un difícil equilibrio, pero los ajustes serán una oportunidad para lograr una más eficiente y equitativa tributación de la región.

América Latina y el Caribe: Compleja evolución fiscal

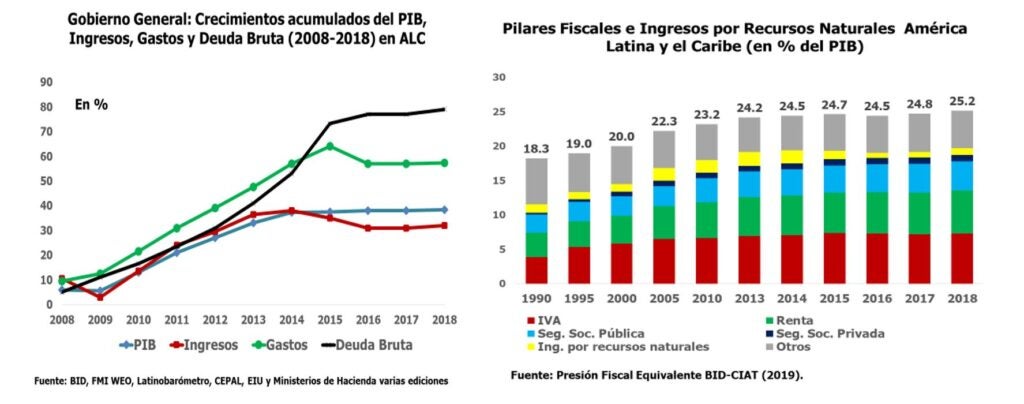

El objetivo de este blog es realizar una reflexión sobre qué medidas concretas de política tributaria pueden llevarse a cabo tras el fin de la pandemia en la fase de reactivación económica[1]. Naturalmente, su posibilidad de aplicación es específica a cada país, pues no todos tendrán la misma urgencia de sostenibilidad fiscal, ya bastante comprometida (ver panel derecho de la gráfica siguiente), ni la misma capacidad de ampliar el espacio tributario, ni la misma fortaleza institucional. Para aquellos que partan de una mejor situación será más fácil implementar medidas que lleven a una más temprana consolidación en una región con una trabajosa evolución para ampliar el espacio tributario (ver panel izquierdo de la gráfica). Somos conscientes de que los ingresos son solo un elemento de la ecuación y que también serán necesarias otras medidas dirigidas a mejorar la racionalidad, eficacia y transparencia del gasto público.

El impuesto al valor agregado (IVA)

Comenzando con el impuesto al valor agregado (IVA), dado su potencial recaudatorio, en aquellos países donde aún existe margen, posiblemente será necesario aumentar su tasa, no solo la nominal, sino también la efectiva, examinando la racionalidad de las exenciones y tasas reducidas. En algunos casos, esta subida podría ser temporal, como mecanismo para financiar el aumento de gasto durante la crisis dirigido a proteger a los grupos más vulnerables. Dada la regresividad de este impuesto, es deseable que una medida así vaya acompañada de un resarcimiento a los hogares más pobres, no mediante nuevas exenciones o tasas reducidas, sino con transferencias focalizadas que compensen por el alza del tributo (denominado IVA Personalizado o IVA P). Para implementarlas, se requiere un registro fiable de beneficiarios, que genera otro importante valor añadido: el conocimiento de los grupos vulnerables que facilita la adopción de medidas de carácter social más eficaces. Inclusive, la mayor recaudación del IVA P podría financiar una reducción de las cargas a la seguridad social, fomentando el empleo.[2] Al contrario, no es recomendable el uso de impuestos a las ventas, no neutrales y de compleja administración, amén de regresivos, ni aún por razones de descentralización fiscal. Una combinación del IVA generalizado con la aplicación de la factura electrónica masiva es técnicamente muy superior. Asimismo, debería evitarse el impuesto a los débitos bancarios para no retrasar la inclusión financiera en el siglo digital.

Por otro lado, la necesidad de obtener ingresos hace urgente implementar el IVA (y la renta) a los bienes y servicios comercializados por vía digital. Una de las consecuencias de las medidas de cuarentena ha sido el crecimiento del consumo vía plataformas digitales, que en algunos países aún no está gravado o, al menos, no en la medida deseable. Esto no solo tiene un impacto negativo en la recaudación, sino que además está creando una fuerte competencia desleal con los sectores tradicionales, en especial en contra de las pequeñas empresas, precisamente las más castigadas por la crisis.

Continuando con los impuestos indirectos, en el caso de los selectivos, es necesario en primer lugar, maximizar su potencial recaudatorio, pues aún existe un amplio margen en varios países latinoamericanos. Se trata, además, en general, de impuestos que corrigen externalidades negativas, como el consumo excesivo de bebidas azucaradas, alcohol, tabaco o la contaminación por combustibles fósiles. En estos últimos es deseable sustituir las tasas ad valorem por tasas por unidad física (ad rem). Otra posibilidad por considerar es, ante la fuerte caída del precio del petróleo y derivados, tratarla como algo transitorio, manteniendo los precios de los combustibles a los consumidores finales (o no trasladar completamente la caída) y considerar la diferencia como un diferencial a favor del estado.

El impuesto sobre la renta

Dada la regresividad de la crisis y la precaria situación en que van a quedar numerosas empresas, una opción sería aumentar las tasas sobre los rendimientos de capital en aquellos casos donde este impuesto está semi-dualizado, es decir, sobre las rentas “pasivas” de capital (dividendos, intereses, regalías, ganancias de capital, etc.). Además, aumentar las tasas sobre las retribuciones al capital en el impuesto semi-dualizado incentivaría la reinversión en circuito empresarial.

En el impuesto personal, sin duda existe un espacio significativo en la mayoría de los países de la región. Asimismo, convendría plantear —donde no existe— el paso a la renta (personal) mundial aprovechando el impulso internacional a la transparencia. Por otro lado, es probable, que en algunas jurisdicciones este tributo sumado a las contribuciones a la seguridad social ejerza una presión sobre el ingreso disponible que afecte al ahorro nacional y al empleo formal. Por último, la sobretasa COVID 19 a las retribuciones y pensiones estatales (a partir de un mínimo), debe ser una solución circunstancial. Actualizar los regímenes de remuneraciones, por ejemplo, mediante el método de “escala de salarios centralizada”, es más equitativo y eficiente.

Finalmente, el contexto actual parece un buen momento para revisarse la racionalidad de los regímenes de incentivos, que también deberían aportar en la emergencia, y evitar los precios de transferencia internos por los que se traspasa artificialmente la utilidad a las zonas bonificadas mediante transacciones interempresariales. Por ejemplo, se podría aplicar la “regla de proporción” por la que las ventas al mercado doméstico de una empresa en zonas francas se deduzcan en la base gravable del comprador proporcionalmente a la ratio de tasas estatutarias entre la del vendedor bonificado y la de dicho comprador.

El impuesto a la propiedad

Respecto a los impuestos sobre la propiedad, es perentorio impulsar y fortalecer los que gravan los inmuebles, tanto residenciales (con un mínimo exento) como empresariales (deducible en renta), rurales y urbanos, de bajísimo rendimiento en la región. Adicionalmente, aumentarían la progresividad del sistema y la suficiencia, ya que éstos tienden a captar el valor originado en proyectos de infraestructura pública, desde la caminería a los aeropuertos. En consecuencia, es necesario fortalecer los catastros (nominativos) y con ello, la planificación territorial reafirmando su naturaleza de gravamen subnacional. Por otro lado, también es ineludible reforzar la fiscalidad sobre los vehículos. Mejoraría la progresividad del sistema y contribuiría a sufragar nuestra deteriorada infraestructura vial. Además, es administrativamente muy sencillo de recaudar.

Por el contrario, pensamos que la aplicación del impuesto al patrimonio neto o a activos es mucho más compleja de llevar a cabo ante las dificultades de valoración de muchos bienes e intangibles y por la poca profundidad y liquidez de nuestros mercados, a diferencia de los de las naciones con mercados de capitales desarrollados. Adicionalmente, en una región con difícil acceso al financiamiento de largo plazo no es recomendable gravar un capital invertido, factor de producción escaso en nuestros países. Podría ser una solución transitoria ante la emergencia, pero no es buen sustituto de una imposición a la renta global y a los impuestos a la propiedad inmobiliaria bien gestionados. Tampoco es buen sucedáneo de ambos el impuesto a las exportaciones de productos primarios, ya que afectan su competitividad, excepto en casos excepcionales cuando se generen rentas económicas, por ejemplo, una abrupta devaluación (overshooting).

Cautela en el manejo del corto plazo y constancia en la gestión del largo

Respecto a las moratorias tributarias que se están aplicando en numerosos países, creemos oportuno enfatizar que no deben convertirse en condonaciones, con la posible excepción (temporal) de las contribuciones a la seguridad social para retomar el empleo, sino que es importante señalar con rotundidad que son solo prórrogas pertinentes. Además, es importante discriminar por tipo de impuesto —pues son menos deseables en aquellos casos, como el IVA, donde quien paga en última instancia es el consumidor, quien no se beneficiaría de la medida— y, por impacto y tamaño de empresa o sector (pues no todos han experimentado la crisis con la misma intensidad). Para ello, el análisis de la evolución de las ventas puede favorecer su focalización. Asimismo, es perentorio ajustar los adelantos de renta que seguramente estén muy menguadas, pero evitar reducciones del impuesto ya que no son necesarias en todos los casos.

Es necesario reconocer que los pilares tributarios son un arsenal añejo, la imposición a la renta tiene más de doscientos años, la seguridad social es sesquicentenaria y el IVA va a cumplir un siglo esta década por lo que su aggiornamento se vuelve indispensable. Una pandemia debe ser fiscalmente combatida domésticamente con la modernización de la administración (factura electrónica, modelos de riesgo, catastros digitales, etc.). Pero, sobre todo, debe redoblarse el esfuerzo de coordinación internacional generado por la crisis financiera de 2008 (intercambio de información automático, registros de beneficiario de la propiedad de acceso público, etc.) para la lucha contra la evasión y al lavado de activos, así como también contra la injusta elusión fiscal.

Aprovechemos esta ocasión para construir una política tributaria más eficiente y equitativa. El distanciamiento social es una estrategia, por primera vez global y científica, en la que prevalece el derecho a la vida, en especial de los más vulnerables. Confiamos que este mismo criterio guíe la tributación tras la pandemia. Corroborando al Juez Oliver Wendell Holmes: los impuestos son el precio que pagamos por una sociedad civilizada.

Referencias

[1] Las medidas aquí planteadas por supuesto no agotan todas las posibilidades. Existen otras que conviene tener presentes, como la posible suspensión temporal de tasas que supongan un costo fijo para determinados sectores, como el aeronáutico o la hostelería; la compensación de pérdidas hacia atrás en el impuesto a la renta en sectores seleccionados; los beneficios tributarios para los obligados gastos sanitarios de las empresas en la vuelta tras la pandemia; la elaboración de listas de contribuyentes de alto cumplimiento para agilizar las devoluciones de IVA; etc. Dada la limitación de espacio no nos referiremos a todas ellas, en particular, porque son muy puntuales y de naturaleza temporal.

[2] El uso de los fondos generados por la ampliación de la base del IVA en las pensiones (uso “pro-pensiones”) es uno de los 3 previstos en “Resolviendo la Trinidad Imposible de la Tributación General al Consumo: el IVA-P” (2012); https://repositorio.cepal.org/handle/11362/1456. Colombia (Decreto 459/2020) ha iniciado este marzo la devolución de IVA a los más vulnerables y Brasil lo está considerando en su reforma de la tributación indirecta (uso “progresivo” de la compensación tipo Slutsky).

Buenas tardes:

Me interesa saber qué opinión tienen del denominado impuesto solidario, establecido en Colombia mediante el Decreto 568 de 2020, que tiene las siguientes características:

• “Es por tres meses, y lo que busca es que haya solidaridad para atender a las familias más vulnerables”, subrayó el Presidente de la República, Iván Duque Márquez, en entrevista con Radio Magdalena.

• La norma establece que los funcionarios que ganen entre $10 millones y $12,5 millones deberán aportar el 15% de su salario, mientras que los funcionarios con salarios entre $12,5 millones y $15 millones tendrán que aportar el 16%.

• Entre tanto, a los salarios que se encuentren en el rango entre $15 millones y $20 millones se les aplicará una tarifa del 17% y los superiores a los $20 millones, una del 20%. Esta retención también aplica para contratistas.

• El Decreto señala que los pensionados con mesadas de $10 millones o más también son sujetos pasivos del Impuesto Solidario por el covid-19.:

Gracias por su atención.

De acuerdo con aumentar la recaudación fiscal en los Estados, pero sobre todo debería de evaluarse los cánones que pagan las transnacionales del sector minero y energético. No es posible que los países que tienen las riquezas naturales sólo las vean pasar. Mientras que otros países se llevan los recursos pagando propinas. Debemos ya industrializar la región y exportar productos con mucho mayor valor agregado.

Interesante artículo sobre los efectos del COVID-19 en la tributación.

Interesante la forma en que el artículo plantea los cambios sugeridos para los principales impuestos, especialmente tomando en cuenta que las medidas a aplicar deben identificarse y ajustarse de acuerdo a la realidad de cada país. Excelente, el planteamiento sobre la racionalización de los incentivos tributarios, esta puede ser una oportunidad para que los paises de AL revisen y reajusten sus leyes de exenciones, sin que afecte su objetivo de aumentar la inversión ( sobre todo en un momento en que las economías necesitan reactivarse), pero cortando con cualquier bondad excesiva que solo reduzca los ingresos tributarios.

Interesante artículo respecto a las políticas fiscales tributarias, pero sí sería menester crear en función de país algo que vincule e incentive el aparato productivo más allá de la exoneración de impuestos, como el caso del sector turismo, como la compensación de pérdidas hacia atrás en el impuesto a la renta; e incluso, se podría vincular ciertos beneficios tributarios en función de incremento de plazas de trabajo, forjar el turismo doméstico a través de las empresas locales y que ello sea considerado como deducible del impuesto a la renta; en fin, considero que después del Covid 19 no podemos seguir manejando las cosas de la misma manera, es menester generar nuevas formas de hacer las cosas adscrita a una política tributaria que incentiva nuevos procesos de inversión.

Estoy en desacuerdo, no puedes castigar más a las economías formales con incrementos del IVA o IUE, en países como Bolivia donde la informalidad es muy alta, sería castigar a los que hacen bien las cosas y a la mayoría sin ningún efecto.

Se debería incluso eliminar algunos impuestos que perjudican a las empresas y ampliar la base de aportantes. Se debe desglosar la forma en que cada país recibe sus ingresos para analizar efectivamente cada política.

ALGUNAS IDEAS MÁS

En el ámbito de la política tributaria, es buen momento para revisar:

– El Gasto Tributario, manteniendo solamente los incentivos que mantengan el empleo o que lo generen.

– Simplificar el sistema tributario eliminando los impuestos con bajo nivel recaudatorio y altos costos de administración. Propender a un sistema tributario con no más de 7 impuestos con buenos niveles de recaudación, y que no contradigan la curva de Laffer.

– Incorporar en la legislación el reconocimiento de los Comprobantes Digitales como medios probatorios de transacciones con trascendencia tributaria, es decir dar varios pasos más al de facturación electrónica, para digitalizar la economía incluyendo las operaciones con tarjetas de crédito, débito, de comercio electrónico y homebanking.

– Establecer un régimen ágil y sencillo para facilidades de pago, fraccionamientos de pago, con la posibilidad de compensar con créditos o bonos fiscales por mantenimiento de empleo o generación de empleo.

En el ámbito de la administración tributaria realizar una fuerte apuesta por:

– Lograr la interoperabilidad con otras entidades para evitar pedir requisitos a los contribuyentes en la prestación de servicios.

– Realizar una revisión a todas las obligaciones formales creadas principalmente como agentes de información para sustituirlas con el uso de los comprobantes digitales y la bancarización.

Gracias por la atención prestada.

Considero que los impuesto que son viales para aumentar es el IMPUESTO AL VALOR AGREGADO(1%), IMPUESTO SOBRE LA RENTA(3% SOBRE LAS UTILIDADES) y el Impuesto Único Sobre Inmuebles. Considero que no aumentar el impuesto afecta a las personas en extrema pobreza y a la clase media. Propongo:

Hasta Q. 2,000.00 Exento

De Q. 2,000.01 a Q. 20,000.00 2 por millar

De Q. 20,000.01 a Q. 70,000.00 6 por millar

De Q 70,000.01 en Adelante 9 por millar

En nuestros países Latinoamericanos no se a visto un tema fiscal serio y peor aun justo en tal sentido me atrevo a realizar unas observaciones.

En nuestra historia las personas con mejores tecnologías son aquellas que recibieron una educación adecuada y esta tendencia siempre se mantiene a lo largo del tiempo, mi propuesta seria es que aquellas personas tecnológicamente capases sean entes de retencion de impuestos para aquellas empresas medianas y pequeñas en vías de progreso donde superado el capital de 10 millones de dólares estas se transformen en entes de retencion y recaudación, y quitarle ese conflicto de mantener dineros estatales en su poder con las necesidades y pobreza que caracteriza nuestras regiones conlleva a la evasión fiscal y si las pequeñas empresas desean la devolución de sus dineros presenten los correspondientes documentos de descargo de costos y gastos por medio de una plataforma digital ágil con este accionar se evita la evasión fiscal tanto de grandes empresas como pequeñas al momento de realizar auditorias tributarias no se invertirá mucho personal como es en el tiempo actual.

A las personas que realizan pagos con el IESS este seguro deberá retener aparte del aporte a la seguridad social el correspondiente anticipo de impuesto a la renta simplificando y optimizando nuestros recursos.

Gracias por la atención

Muchos nos preguntamos como podremos tributar mejor despues de la crisis del corona virus pues gracias a los consejos que comentas en este post, la solucion es cada vez mas clara y puede servir de gran ayuda para muchas personas.

Se está criticando mucho la mayor recaudación de los últimos años pero se deben fortalecer los ingresos públicos, pues habrá que volver a la senda de disciplina fiscal.

Mejorar la tributación es esencial no sólo por los acontecimientos acaecidos tras la pandemia covid-19 sino por aplacar la voracidad de unos estados cada vez más dependientes de los ingresos públicos y menos eficientes con su gestión.

Más que fortalecer ingresos públicos habría que mirarse una reducción del gasto en instituciones públicas que no aporten valor al país.