Recientemente algunos países en Latinoamérica y el Caribe (ALC) han implementado amnistías tributarias con el fin de obtener recursos extraordinarios que permitan aliviar las finanzas públicas que han sido fuertemente afectadas por las medidas fiscales tomadas en el marco de la emergencia generada por la COVID-19.

Se espera que la región se contraiga entre un -2% a -6% en 2020. A su vez, el déficit fiscal promedio podría alcanzar hasta un 8% del PIB en el corto plazo y 4% del PIB en el mediano plazo. Ante este escenario, las amnistías tributarias emergen hoy como una manera de generar ingresos tributarios de corto plazo, por lo que resulta relevante analizar sus posibles efectos a la luz de la evidencia internacional.

¿Qué son las amnistías tributarias?

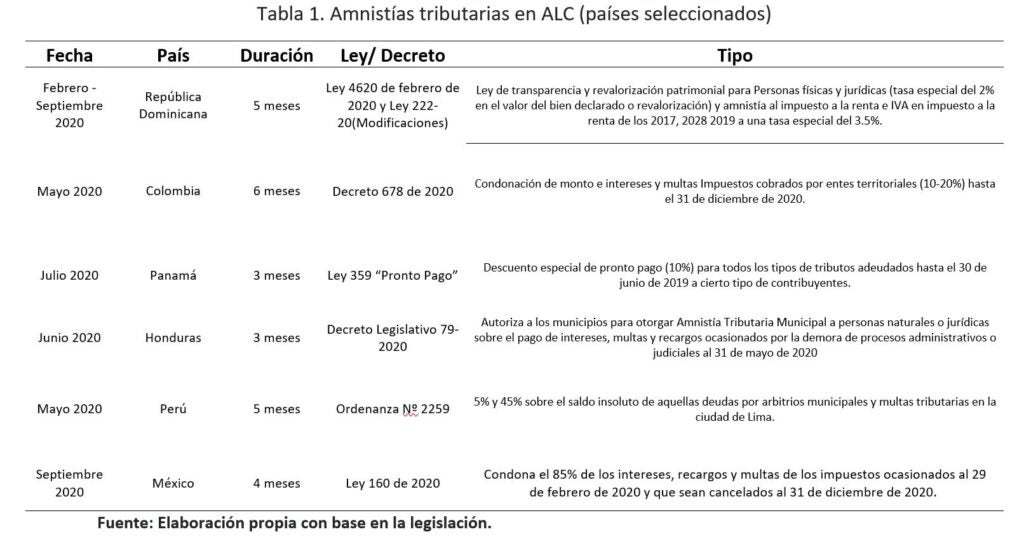

Las amnistías son oportunidades excepcionales y transitorias para regularizar bienes no declarados, así como obligaciones tributarias relativas a uno o más periodos fiscales anteriores. Esto, a cambio de una condonación en el monto original o en los intereses y sanciones. Habitualmente incluyen la renuncia a las sanciones penales y civiles[i]. De manera general, se pueden hacer por tipo de impuesto y contribuyente o pueden ser de carácter general. La tabla 1 presenta un resumen de las iniciativas recientes lanzadas en la región en el marco de la emergencia del Covid19.

El uso de amnistías tributarias no es algo nuevo en la región, por el contrario ALC ha hecho un uso extensivo de las mismas en las últimas décadas con fines diversos, como, por ejemplo:

- recaudar ingresos fiscales de corto plazo,

- regularizar situaciones fiscales del tipo “borrón y cuenta nueva” para contribuyentes con bajo o nulo cumplimiento tributario,

- transparentar activos en el marco de la firma de “tax information exchange agreements (TIEA)”,

- aliviar episodios de devaluación cambiaria aguda que requieren incentivar la repatriación de capitales, fines políticos, etc[1].

Ventajas y desventajas de las amnistías tributarias

Las amnistías tributarias presentan ventajas y desventajas. Por un lado, existe un potencial de recaudo adicional por la regularización de contribuyentes morosos o que no están al corriente en sus pagos. Igualmente, en el mediano plazo, permite un aumento de la base de contribuyentes debido a la nueva información recibida a medida que los contribuyente se van regularizando. Adicionalmente, como medida transitoria y excepcional, las amnistías tributarias no suelen alterar a estructura del impuesto (tasa y base impositiva).

Por otro lado, la evidencia sugiere que en el largo plazo el uso frecuente de amnistías tributarias genera un problema de riesgo moral, en el que los contribuyentes que cumplen regularmente con sus obligaciones perciben la medida como un premio a la evasión, en el que a los evasores se les permite cancelar sus obligaciones en condiciones más favorables y menores penalidades. Lo anterior, genera un problema de credibilidad, que puede llevar a los contribuyentes a determinar que el costo de evadir no es tan alto y que en el margen la opción más optima es evadir impuestos. De esta manera, se generan incentivos adversos a reducir el cumplimiento tributario lo que impacta negativamente los ingresos fiscales en el largo plazo. Adicionalmente, las amnistías tributarias tienen efectos sobre el esfuerzo fiscal y la equidad tributaria, en detrimento de los contribuyentes que cumplen regularmente y a los cuales se les está dando un tratamiento desfavorable.

La evidencia empírica también sugiere que el abuso de las amnistías debilita su impacto a través del tiempo, ya que su uso regular genera que los contribuyentes adapten sus expectativas y en consecuencia su comportamiento, a la espera de una nueva oportunidad. Esta dinámica, deteriora el sistema tributario, pues pone en evidencia una baja capacidad de la administración tributaria para detectar y castigar el incumplimiento y hacer cumplir las normas.

Una mirada a la evidencia empírica: Una nunca parece ser suficiente

En algunos casos, los gobiernos han encontrado difícil el restringirse a una sola amnistía, como lo sugieren las recientes experiencias que son consideradas como unas de las “más exitosas” en términos de recaudo tributario y valores declarados brutos. Este es el caso de Argentina (2016), Indonesia (2016), Italia (2009), Brasil (2016) y España (2012).

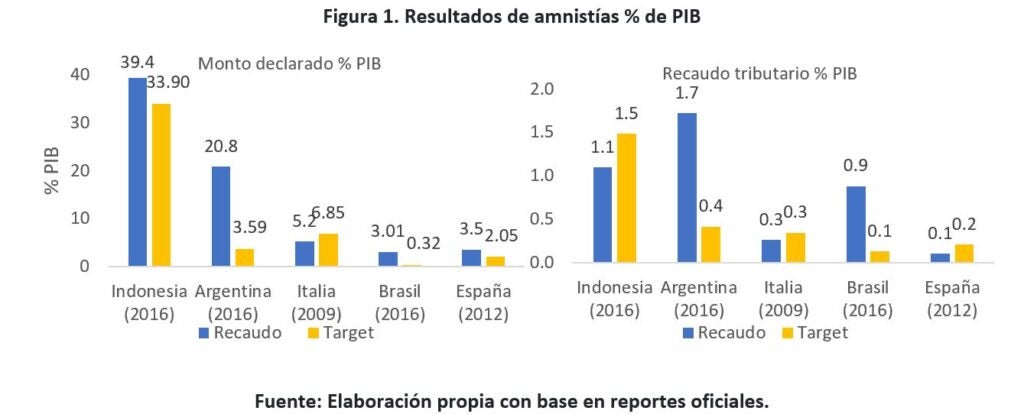

La figura 1 muestra los resultados de estas amnistías, que en esencia fueron concebidas como regímenes excepcionales para regularizar capitales omitidos o inadecuadamente declarados, por un periodo de duración promedio de 6 meses, a través del pago transitorio de tasas entre (0 al 15% del impuesto a la renta y las propiedades), reducción de intereses y penalidades y oportunidades favorables para valorización de activos.

Los resultados sugieren que la más exitosa fue la de Indonesia (2016) que logró la declaración de activos por 367 mil millones de dólares (40% del PIB) lo que superó las expectativas de reporte y un recaudo de US$11 mil millones de dólares (1.1 % del PIB), que, sin embargo, fue menor a lo presupuestado. Le sigue Argentina con un monto declarado de US$116 mil millones de dólares (20% del PIB) que logró recaudar US$9.8 mil millones de dólares (1.7% del PIB), superando en ambos las expectativas de declaración y recaudo iniciales de la medida, y posicionándola como la más exitosa de la historia del país. Los resultados de los otros países fueron inferiores a los anteriores dos, pero relativamente satisfactorios.

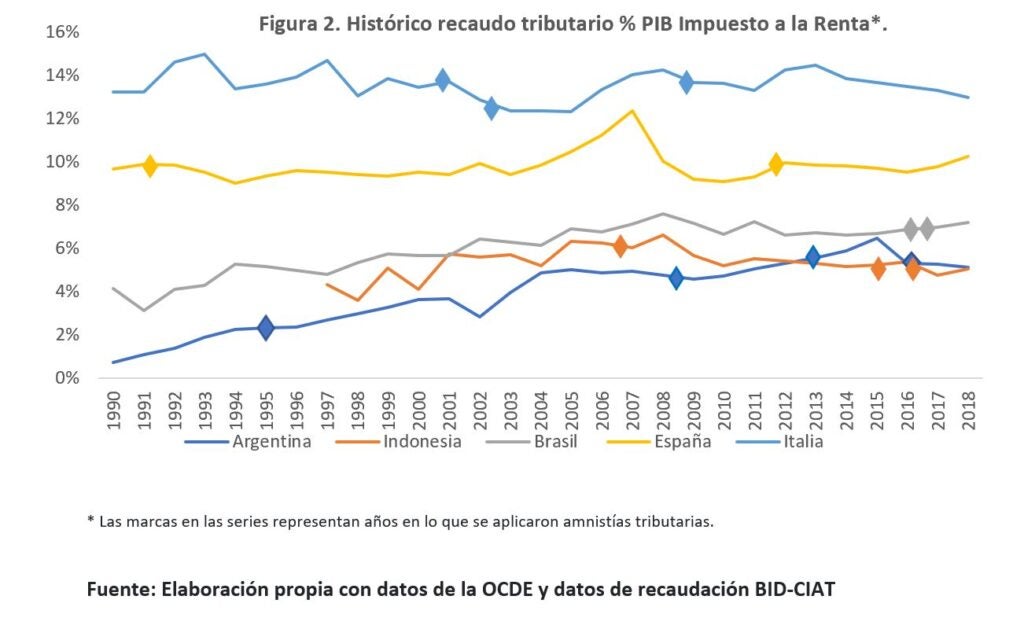

En términos brutos, estas amnistías fueron relativamente exitosas. Sin embargo, un análisis simple de la evolución del recaudo tributario (figura 2) permite evidenciar que en la mayoría de los casos los efectos en términos de recaudo se han ido perdiendo y, no necesariamente se mejoró el cumplimiento en los años siguientes. Esto ocurrió de manera similar en amnistías pasadas dentro de los mismos países, que no contaron con mucho éxito especialmente en Argentina y España. Vale la pena resaltar que Indonesia aplicó otra amnistía tributaria el año inmediatamente anterior y Brasil lanzó otra el año siguiente.

Igualmente, algunas de estas medidas fueron altamente controversiales debido a las condiciones excepcionales que ofrecieron a los contribuyentes no regularizados como, por ejemplo, la no indagación del origen de los activos y capitales declarados en Indonesia, o las tasas excepcionalmente bajas del impuesto a la renta en España, cuya amnistía del 2012, fue declarada inconstitucional en 2017 por el tribunal constitucional.

Algunas recomendaciones de política

Excepcionalidad y temporalidad: Las amnistías tributarias son una excepción, no un recurso del sistema tributario en sí mismo. Por lo tanto, de ser usadas, deben reservarse para tiempos de excepcionalidad (como los profundos periodos de crisis) y debe ser claro su carácter transitorio (típicamente no más 8 – 10 semanas) y la totalidad de la deuda debe ser cubierta al final de este periodo, bajo las condiciones estipuladas (no se deben permitir pagos diferidos).

Evaluar el costo neto y el riesgo de la medida: Es necesario evaluar las necesidades de corto y largo plazo, teniendo en cuenta la magnitud de la pérdida de ingresos netos versus la probabilidad de pérdida de los mismos (que aumenta a medida que pasan los periodos fiscales). Igualmente, se debe recordar que una amnistía no exitosa podría deteriorar la credibilidad del sistema y en consecuencia los ingresos y capacidades institucionales.

Al diseñar la medida: Es crítico determinar el tipo de amnistía (qué tipo de contribuyentes, qué impuestos serán incluidos, cuales beneficios serán otorgados, entre otros) y los tipos de incentivos que esta genera. En principio, se debería evitar condonar la deuda y optar más por una reducción de intereses y sanciones. Así mismo, la procedencia de los capitales e ingresos debería ser verificada; y a las personas con procesos penales por fraude o evasión, funcionarios públicos, sus familiares o terceros con conflictos de intereses no se les debe permitir ser partícipes.

Contemplar medidas alternativas: Si bien no son sustitutos perfectos, se puede considerar acciones de acompañamiento a los contribuyentes para mejorar el cumplimiento a corto plazo con miras a aumentar los ingresos futuros. Esto incluye: acuerdos de pago a plazos (incluso en situaciones de crisis económica), acuerdos de pago a plazos ampliados y programas permanentes para fomentar la divulgación voluntaria de las infracciones.

Fortalecer el sistema y administración tributaria: Idealmente las amnistías tributarias deberían venir acompañadas de mejoras estructurales a la capacidad del sistema para monitorear y hacer cumplir así obligaciones (registro, reporte, manejo del riesgo, auditorias, cobranza, etc.) así como las debilidades de política tributaria (complejidad, regresividad y altas tasas estatutarias). Estas medidas, aunadas a mayores sanciones para los evasores en el periodo post amnistía, aumentarán potencialmente los costos de la evasión.

Referencias

[i] (Baer y Le Borgne, 2008, Marchese, 2014).

[1] Algunos ejemplos incluyen: Austria (1982, 1993), Bélgica (1984), Finlandia (1982, 1984), Francia (1982, 1986), Irlanda (1988, 1993), Italia (1982, 1984, 2001, 2009), Nueva Zelanda (1988), Portugal (1981, 1982, 1986, 1988), España (1977, 2012), Luxemburgo (2016), Holanda (1934,1940,1945,1955), Turquía (2003,2005, 2016, 2019), Filipinas(1972 – 2002, 2019), Indonesia (2016). En América Latina y el Caribe están: Argentina (Múltiples 1987- 2004, 2016), Bolivia, Chile (2014), Colombia (1987, 2015), Ecuador (2008), India (1965-1997), Panamá (1974, 2019), Perú (2017), México (2017), Guatemala (2019), Costa Rica (2018-2019), Honduras (2018), Guyana (2018), Barbados (2017). A nivel subnacional, en Estados Unidos, tuvieron lugar 78 amnistías (1980–2004). Casi todos los estados (42 de 50) han ofrecido algún tipo de amnistía fiscal, no así el gobierno Federal.

Buenos días, contarán ustedes con legislación comparada de extinción de deuda tributaria que tiene muchos años en cobranza coactiva sin poder ser cobrada por la Administración Tributaria por diversos motivos. Gracias