Durante las últimas dos décadas Paraguay ha tenido un desempeño socio económico destacado. El crecimiento real anual de su Producto Interno Bruto (PIB) fue en promedio de 4,1% entre 2002 y 2018, superior al promedio observado en América Latina y el Caribe (ALC) del 2,9%. Su PIB per cápita creció en términos reales a una tasa promedio anual de 2,7%, en contraste con una caída de 0,6% en las dos décadas anteriores.

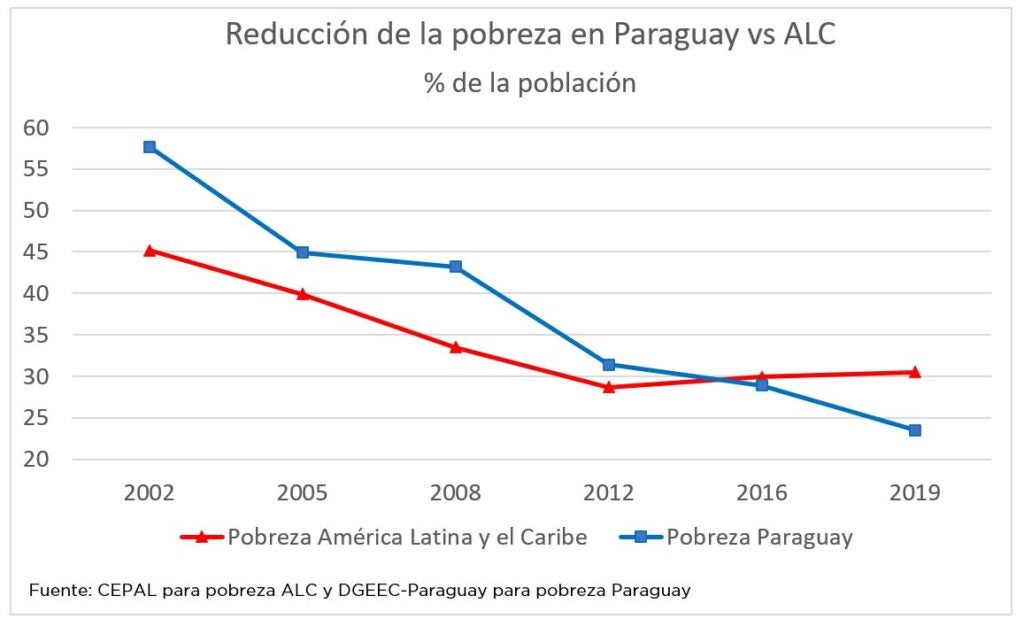

Esto contribuyó a una reducción de más de la mitad de su nivel de pobreza, que pasó de 58% en 2002 a 23,5% en 2019, mientras que en promedio para ALC, este indicador pasó de 45,2% a 30,5% en el mismo período. La caída del nivel de pobreza también contribuyó a reducir la desigualdad, que cayó 19% entre 2002 y 2018, frente a una caída de 13,5% observada en la región en el mismo período.

Estas mejoras en materia de crecimiento, reducción de la pobreza y la desigualdad, en buena medida han sido posibles gracias a la implementación de políticas macroeconómicas sólidas (desde 2010, la inflación anual es menor al 5%), y a la calidad de su política y gestión fiscal. En particular, un pilar fundamental ha sido el firme compromiso de Paraguay con una gestión responsable de sus finanzas públicas, que transciende el ciclo político.

Primero, el país adoptó una política de gasto prudente durante el boom de los productos agrícolas, su principal actividad económica, que permitió tener superávits primarios entre 2004 y 2011.

Segundo, luego que Paraguay tuviera un fuerte incremento en su gasto público en 2012, incurriendo en su primer déficit fiscal en 8 años, el Congreso aprobó en el año 2013 la Ley de Responsabilidad Fiscal (LRF) enviada por el Poder Ejecutivo, legitimando las reglas que debe seguir el país para la gestión de sus finanzas públicas. Esta ley rige desde el año 2015 y, entre otras medidas, establece un límite de 1,5% del PIB al déficit del gobierno central y un tope al crecimiento del gasto corriente primario del 4% real.

Y, por último, el país ha demostrado que tiene la disciplina para cumplir con las reglas que aprueba y que, si tiene que abrir excepciones, lo hace de manera legítima y transparente para apoyar medidas socio económicas contra cíclicas. Por eso la meta del déficit se cumplió hasta 2018, solicitando dispensas al Congreso en 2019 por choques exógenos que afectaron la actividad económica y en 2020 para responder a la pandemia, en ambos casos preservando y fortaleciendo la inversión pública para sostener el empleo y contribuir al crecimiento.

Fuerte respuesta contra cíclica a la crisis del COVID gracias a una gestión fiscal prudente

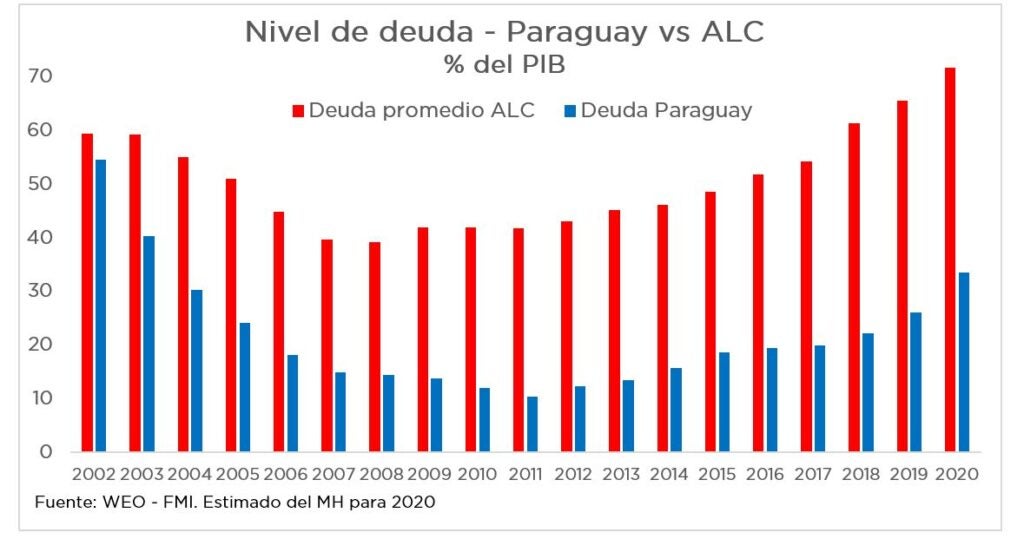

La gestión fiscal responsable ha contribuido a una mayor estabilidad económica, mejorando la resiliencia del país a choques económicos fuertes como el que estamos enfrentando hoy con la pandemia del COVID-19: la deuda pública de Paraguay ascendía a 22% del PIB en 2018, dotando al país de espacio fiscal para una fuerte respuesta contra cíclica en 2019 y especialmente en 2020.

Así, Paraguay está implementando uno de los paquetes fiscales de recuperación socio económica más grandes de la región, equivalente a 5,5% del PIB, muy superior al promedio de 3,2% para ALC[1]. Esto contribuyó a que el Banco Central de Paraguay estime la contracción económica en 2020 en solo 1% del PIB, en relación con una caída estimada en 7,7% del PIB para la región. Y aunque la deuda pública creció recientemente, con un cierre en 2020 que el Ministerio de Hacienda (MH) estima entre 33,5 y 33,8% del PIB, sigue siendo uno de los valores más bajos de la región.

Fortaleciendo la institucionalidad fiscal en Paraguay

A pesar de los avances socio económicos recientes, persisten importantes desafíos de desarrollo para encauzar a Paraguay en una senda de desarrollo sostenible. Estos incluyen amplias brechas en provisión de capital físico, humano y acceso a servicios básicos; mejor cobertura y focalización del gasto social; y aun una baja productividad laboral, relacionada con altas tasas de informalidad.

La mejora continua en la gestión de las finanzas públicas puede contribuir a abordar estos desafíos de desarrollo. Al respecto, en diciembre pasado, Paraguay completó con el BID un préstamo de reforma de políticas o PBL por sus siglas en inglés. Dicho PBL constituye un buen ejemplo del compromiso del Gobierno de Paraguay, a través de su MH, con la estabilidad macroeconómica y la contribución de las finanzas públicas al desarrollo sostenible del país.

El PBL impulsó la aprobación en el Congreso de siete leyes, junto a la presentación de numerosos proyectos de ley y la aprobación de decretos y resoluciones, para consolidar su marco macro fiscal, fortalecer su política y gestión tributaria, y mejorar la gestión del gasto público.

Reformas para la consolidación del marco macro fiscal

Para mantener la responsabilidad fiscal, administrar con más eficiencia la deuda pública, y hacer más estable y predecible el gasto social y la inversión pública, el proyecto apoyó las siguientes medidas:

- Aprobación en el Congreso de la ley de administración de pasivos, que autoriza al MH a realizar operaciones de administración de deuda orientadas a asegurar la sostenibilidad, mejorar las condiciones de repago y mitigar los riesgos asociados. La reciente recompra de un bono soberano muestra la utilidad de esta ley: sin aumentar el stock de deuda pública, permitió extender el plazo y reducir la tasa de interés de un Bono Soberano 2023 (además de resaltar la solidez financiera de Paraguay, que pudo financiarse a la menor tasa de interés de su historia).

- Envío al Congreso del proyecto de ley de fortalecimiento de la institucionalidad fiscal, o Ley de Responsabilidad Fiscal 2.0, que define la hoja de ruta de consolidación de la disciplina fiscal post pandemia, priorizando el gasto en inversión pública e incorporando un límite a la deuda pública. Incluye la creación de un Fondo Soberano de Estabilización, da rango de ley al Consejo Fiscal Asesor (CFA), e incluye la obligación de que el MH elabore un informe técnico sobre todo proyecto de ley que implique un impacto fiscal.

- Reglamentación del funcionamiento del CFA y mejora del marco fiscal de mediano plazo, con mayor horizonte de las proyecciones fiscales y el balance estructural, junto a la ampliación de la evaluación de riesgos fiscales

Reformas para el fortalecimiento de la política y la gestión tributaria

El PBL apoyó medidas clave que mejoran la equidad, eficiencia y transparencia del sistema tributario, ayudando a generar los recursos para abordar de manera sostenible las brechas de desarrollo, preservando la ventaja competitiva de Paraguay de contar con bajas tasas impositivas:

- Creación de una Comisión Técnica Económica Tributaria, conformada por expertos y ex Ministros de Hacienda, que definió lineamientos estratégicos base para la posterior discusión y aprobación en el Congreso de la ley de modernización y simplificación tributaria. Esta última constituye la más reciente reforma al sistema tributario de Paraguay que, entre otras medidas, mejora la progresividad del sistema, incorporando tramos y reduciendo exenciones del impuesto a la renta de las personas físicas; amplía bienes y servicios gravados a la tasa básica del IVA; y simplifica impuestos selectivos al consumo, incrementado tasas de productos con externalidades negativas. Igualmente, se estableció un solo impuesto a la renta empresarial (IRE) para todos los sectores, eliminando así la diferencia que existía en el tratamiento de las rentas para actividades industriales y de servicios, en comparación al sector agrícola y ganadero. Por último, se creó un fondo especial que garantiza que los recursos adicionales que se recauda a través de la reforma tributaria serán utilizados para gastos en salud, educación e infraestructura.

- Aprobación en el Congreso de cuatro leyes que fortalecen la transparencia tributaria, siguiendo los lineamientos del Foro Global de la OCDE, favoreciendo la integración de Paraguay al mundo: eliminación de las sociedades anónimas al portador; levantamiento del secreto bancario con fines tributarios; regulación sobre el conocimiento del último beneficiario de la propiedad; y ratificación legislativa del Convenio Multilateral de Asistencia Mutua en Materia Fiscal (CAM).

- Creación y puesta en marcha del Sistema Integrado de Facturación Electrónica (SIFEN), que consiste en la implementación gradual de la factura electrónica, que en otros países de la región viene generando múltiples beneficios en materia de recaudación, reducción del costo de cumplimiento y mejora en la fiscalización, e incentivos a la formalización empresarial.

Reformas para la mejora de la gestión del gasto público

El proyecto también apoyó medidas clave de la agenda en curso para mejorar la eficiencia y calidad del gasto, siguiendo buenas prácticas internacionales en la materia, incluyendo el fortalecimiento de la gestión de la inversión pública para maximizar su contribución al desarrollo:

- Creación de una Comisión Técnica de Gasto Público que brinde orientación estratégica para una asignación más eficiente y eficaz del gasto público. La agenda definida por dicha Comisión, conformada por ex Ministros de Hacienda y miembros del sector privado y la sociedad civil, está actualmente en ejecución, e incluye reformas alineadas con el informe insignia del BID “Mejor gasto para mejores vidas”, tales como la reforma del servicio civil, el sistema de compras públicas y la mejor focalización de los subsidios sociales.

- Mejora de la gestión financiera pública y la transparencia fiscal a nivel nacional y municipal. Consistió en el diseño e implementación del módulo de inventario inicial de bienes del Sistema Integrado de Administración de Recursos del Estado (SIARE), componente clave del sistema de abastecimiento; el diseño e implementación del módulo de formulación presupuestaria en base al presupuesto por resultados (PPR) del Sistema Integrado de Administración Financiera (SIAF); y la extensión del SIAF a nivel municipal, contribuyendo a la transparencia y rendición de cuentas a nivel local.

- Lanzamiento del plan de acción de implementación de los programas de PPR en sectores prioritarios (educación, salud y protección social), con seguimiento de metas desagregadas en materia de género. Incluye la evaluación del diseño de los programas presupuestales en función de una mejor definición del problema o necesidad a abordar, así como la vinculación entre los recursos, productos y resultados buscados.

- Aprobación y reglamentación de la ley de inversión pública, que da mayor estabilidad normativa al sistema nacional de inversión pública, lo moderniza, e incorpora innovaciones tales como el diseño de un plan de inversiones y la conformación de un fondo de preinversión para la formulación de proyectos de calidad.

El futuro: reformas para seguir fortaleciendo la sostenibilidad fiscal y promover la digitalización de la gestión fiscal

La implementación en los tiempos previstos de las medidas apoyadas por el PBL muestra el compromiso de Paraguay con la estabilidad macroeconómica y la modernización fiscal. Los desafíos a futuro incluyen restablecer las reglas fiscales para volver a la trayectoria de sostenibilidad en el manejo de sus finanzas públicas; manteniendo el ritmo de reformas, en especial aquellas en curso vinculadas con la implementación de la factura electrónica y la mejora de la gestión del gasto público.

La buena noticia es que el país cuenta con un instrumento útil para seguir avanzando: al mismo tiempo que se cumplía con todos los compromisos del PBL, el Congreso de Paraguay ratificó un préstamo de inversión del BID, concebido justamente para continuar implementando muchas de las reformas aprobadas en el PBL.

En efecto, el programa “Inversiones en finanzas públicas para el desarrollo sostenible” aporta recursos de inversión al MH para completar la implementación del SIFEN y del SIARE; expandir este último como sistema de gestión a nivel municipal; continuar el desarrollo del sistema transaccional de compras públicas, que mejora la eficiencia, competencia y transparencia de las compras del Estado; ampliar la cobertura del PPR; e implementar las normas internacionales contables del sector público.

El desempeño socio económico reciente de Paraguay es un buen ejemplo de los beneficios generados por una gestión fiscal responsable. Demuestra a nuestra región la importancia de tener un compromiso de largo plazo con la estabilidad macroeconómica y la modernización constante de la gestión fiscal, como uno de los pilares en el camino hacia el desarrollo sostenible.

Artículos relacionados

Política y gestión fiscal durante la pandemia y la post-pandemia en América Latina y el Caribe

Posibles consecuencias macro-fiscales del COVID-19 en América Latina

[1] Fuente: Informe de Finanzas Públicas 2021 – Gobierno de Paraguay.

Leave a Reply