Mucho antes de la irrupción de la pandemia, varios países de América Latina y el Caribe (ALC) enfrentaban una situación fiscal compleja, con déficits elevados y deuda pública en aumento. La pandemia complicó aún más la situación. En el país típico durante 2020, el déficit fiscal alcanzó el 7,5% del PIB (-3,3% en 2019), y la deuda pública sobrepasó el 70% del producto (partiendo de 58% en 2019).

A medida que los países se recuperan del shock del COVID-19, tendrán que embarcarse en reformas fiscales ambiciosas para restaurar la sostenibilidad de la deuda y retomar la senda del crecimiento inclusivo.

¿Cuáles son algunos elementos clave a considerar para diseñar e implementar reformas fiscales exitosas? ¿Qué lecciones podemos aprender a partir de aquellas previas a la pandemia en la región? El camino que Costa Rica está atravesando en búsqueda de la sostenibilidad fiscal puede arrojar algo de luz sobre estas preguntas.

Reforma fiscal integral de 2018

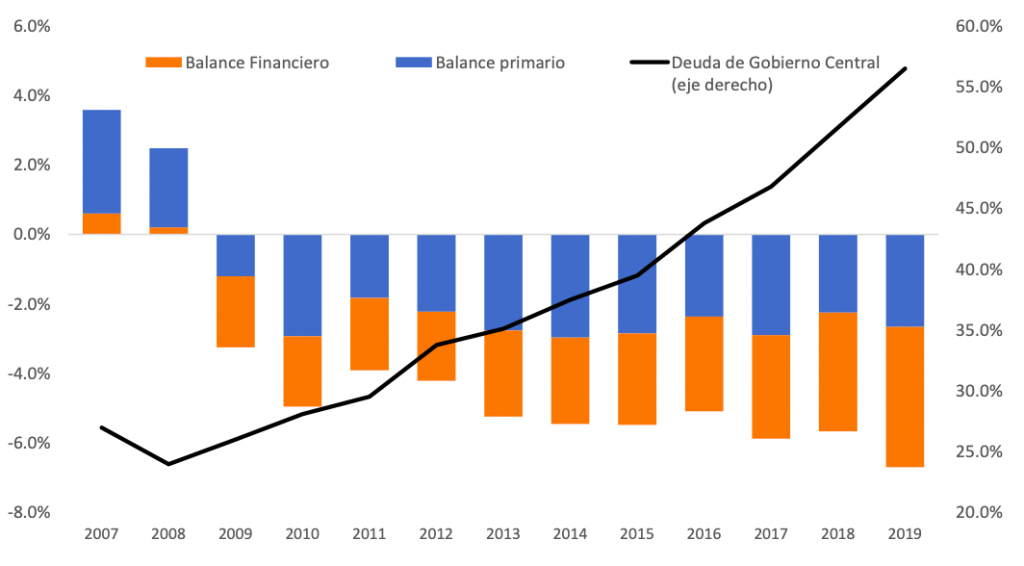

A finales de 2018 el país aprobó una reforma fiscal integral contenida enla Ley de Fortalecimiento de las Finanzas Públicas, cuya implementación exitosa lograría disminuir el déficit del gobierno central, que llegó a promediar el 5% del PIB en la década pasada, y estabilizar la deuda en el mediano plazo, que había pasado de 24% en 2008 al 52% del PIB en 2018 (ver Gráfico 1).

Balances fiscales y deuda del Gobierno Central (% del PIB)

La reforma aprobada consta de tres grandes elementos:

(1) Por el lado de los ingresos, la transformación del impuesto sobre las ventas en un impuesto al valor agregado (IVA) aumentando su base gradualmente y la introducción de dos nuevos tramos en el impuesto de renta a las personas físicas introduciendo mayor progresividad;

(2) Por el lado del gasto, se introdujeron medidas de consolidación graduales en rubros como los salarios y las transferencias corrientes; y

(3) A nivel institucional, se introdujo una regla fiscal para limitar el crecimiento del gasto público en función del crecimiento económico y el nivel de deuda.

La reforma comenzó a implementarse gradualmente desde 2019 y a materializar algunos resultados parciales. Al cierre del primer trimestre del 2020 se había registrado el menor déficit primario en 10 años, producto del crecimiento de la recaudación tributaria en 17% (vis a vis -1% en 2019) y una reducción del gasto primario en -9,6% (vis a vis 12,9% en 2019), principalmente en el rubro de transferencias corrientes, así como una desaceleración del gasto en remuneraciones.

La experiencia internacional con el diseño e implementación de reformas fiscales enseña que los consensos, tiempos, composición, velocidad, y la progresividad son cinco elementos clave a tomar en cuenta a la hora de avanzar con cambios de política importantes para reestablecer la sostenibilidad fiscal. Estos elementos deben evaluarse en el contexto del diseño con el objetivo que las reformas sean técnicamente sólidas y a la vez políticamente factibles de implementar. A continuación, presentamos la forma que estas dimensiones se están manifestando en la reforma fiscal de Costa Rica.

1. Construyendo consensos

La reforma fiscal de Costa Rica no se diseñó de la noche a la mañana sino que fue el resultado de un proceso de diálogo amplio a nivel político y social, que incorporó propuestas de reforma por parte de gobiernos anteriores. Por ejemplo, entre 2013 y 2014 el entonces ministro de Hacienda Edgar Ayales lideró un diálogo nacional cuya primera etapa consistió en profundizar el diagnóstico de la situación fiscal y priorizar cuestiones, con el apoyo de expertos tanto locales como internacionales.

Estos insumos se utilizaron en una segunda etapa para la discusión de política, y por medio de la conformación de mesas de diálogo, se discutieron los principales temas priorizados y el diseño de propuestas de reforma, con la participación de diversos actores de la sociedad civil y los partidos políticos. Como resultado de este proceso, se presentaron en Asamblea Legislativa diferentes proyectos de ley hacia finales de 2017 por parte de la administración saliente para atender la situación fiscal.

Estos proyectos fueron recogidos por la administración que inició funciones en mayo de 2018 y articulados en un paquete integral bajo el liderazgo de la entonces ministra de Hacienda Rocío Aguilar, y fue presentado a la Asamblea Legislativa pocos meses después de la inauguración. Tras varios meses de discusión legislativa y acuerdos, la reforma fue finalmente aprobada y consensuada con el apoyo de los principales partidos, aunque no exenta de escollos en el camino.[1]

2. ¿Cuándo consolidar? El contexto importa

Un punto importante es elegir el momento (timing) adecuado para la introducción e implementación de las reformas fiscales para minimizar sus costos sociales y económicos. Aun cuando todos los actores pueden estar de acuerdo que una reforma fiscal es necesaria, estos pueden discrepar sobre la distribución de sus costos, generando demoras en los procesos de consolidación. Por este motivo, lejos de diseñarse de manera preventiva, por lo general las reformas suelen introducirse en momentos de alto déficit o de crisis fiscal.

Pero el contexto fiscal no es la única variable de entorno relevante. Las experiencias de la región con procesos de ajuste del pasado sugieren una correlación fuerte y positiva entre el grado de deterioro de las condiciones económicas subyacentes y la ocurrencia de reformas fiscales orientadas a consolidar las finanzas públicas. La probabilidad de una consolidación aumenta en 40% cuando un país enfrenta una recesión severa, o dicho de otra manera, estos cambios de política fiscal suelen ser altamente procíclicos, aumentando sus costos económicos y sociales.

En particular, y a nivel de instrumentos específicos, los países de ALC tienden a reducir los impuestos durante los buenos tiempos y los aumentan durante las malas épocas. Este sesgo procíclico contrasta con el patrón observado en los países de la OCDE, donde los cambios en las tasas impositivas no responden al ciclo económico. Para el caso de Costa Rica, la reforma se introdujo en un contexto de déficit fiscal elevado y con un gobierno enfrentando restricciones de liquidez graves al momento de su aprobación. Sin embargo, la crisis fiscal que motivó la reforma no coincidió con una recesión económica, permitiendo evitar amplificar los efectos negativos que típicamente acarrean las reformas fiscales cuando se introducen en el peor de los tiempos.

3. ¿Impuestos o gasto público? una cuestión de balance

La necesidad de resolver la problemática del déficit y la deuda de manera rápida lleva usualmente a la elección de instrumentos fiscales con rendimientos inmediatos como son el aumento de ciertos impuestos. En efecto, más del 70% de las consolidaciones fiscales de la región recaen primordialmente sobre el aumento de impuestos, y en particular aquellos que afectan el consumo de los hogares. A su vez, el costo político asociado a los intentos por recortar el gasto público corriente (salarios, transferencias) implica que la inversión pública suele ser la gran perdedora durante estos procesos de ajuste.

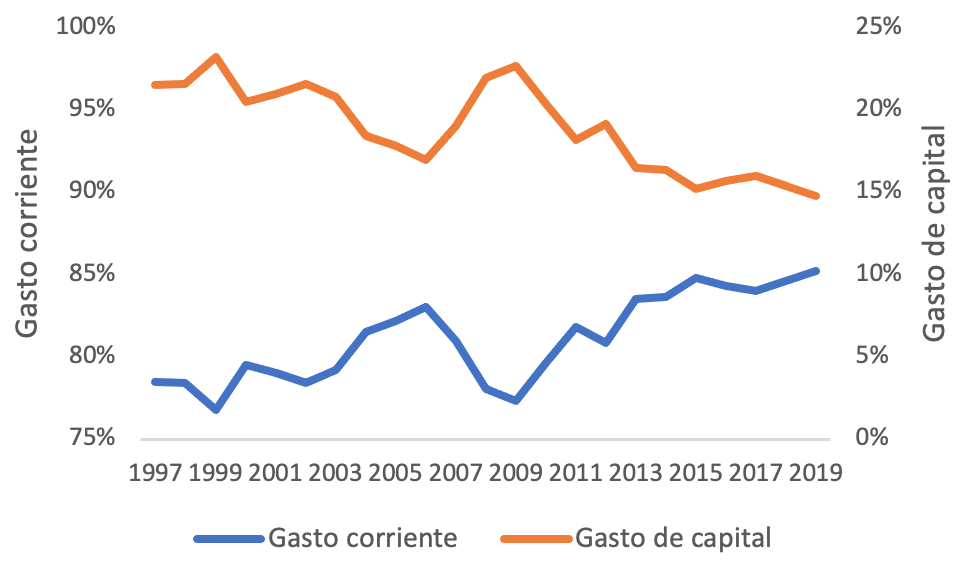

La reforma fiscal de Costa Rica se aleja de este patrón típico. De implementarse exitosamente en toda su extensión, más del 60% del ajuste total recaería sobre el gasto primario corriente, permitiendo a la inversión pública recuperar parte del terreno perdido durante la última década (ver Gráfico 2).

De esta manera, en la medida que los multiplicadores de gasto corriente son inferiores a los multiplicadores del gasto de capital, es posible minimizar los impactos económicos de los ajustes según su composición.

De hecho, una composición balanceada entre medidas de ingresos y gastos introducidas de manera gradual permitió poder atacar las fuentes estructurales del déficit (bajos ingresos impositivos excluyendo las contribuciones sociales, y crecimiento insostenible del gasto público) así como también generar las coaliciones necesarias a favor de la reforma fiscal, un paso fundamental para avanzar con su aprobación legislativa.

Gasto público corriente y de capital del Sector Público No Financiero (% gasto primario)

4. ¿Reforma frontal o gradual? En búsqueda de compromisos creíbles

La elección de medidas de ingreso y gasto afecta directamente a la velocidad de la consolidación fiscal. La velocidad adecuada es un delicado equilibrio entre la reducción de la deuda y los gastos en intereses, y el impacto de las medidas en la actividad económica.

Una reforma frontal implica que la mayoría de la consolidación total se alcanza en los primeros años., y si bien puede ser utilizada como estrategia para demostrar credibilidad con la sostenibilidad fiscal en el corto plazo, bajo determinadas circunstancias, puede resultar contraproducente[2] y no siempre cumple su cometido.[3]

Cuando una reforma se introduce de manera gradual, es aún más importante la consistencia o el compromiso con el proceso de consolidación a través del tiempo, señalizando claramente que el proceso no será fácilmente revertido en el futuro.

En este sentido, un instrumento clave que está permitiendo anclar el proceso de consolidación en Costa Rica por el lado del gasto es la regla fiscal que introduce un límite máximo al crecimiento del gasto corriente y total dependiendo de dos parámetros: el crecimiento económico y el nivel de deuda pública, y se aplica tanto durante la formulación como la ejecución presupuestaria.[4]

Si bien una regla fiscal no es estrictamente necesaria para asegurar el éxito de la consolidación, estas pueden apoyar el proceso, y junto con otros instrumentos complementarios (marco fiscal de mediano plazo, consejo fiscal independiente) permiten guiar la política fiscal hacia un sendero sostenible.

En efecto, en la medida que la regla se continúe cumpliendo, se demuestra que el compromiso con la consolidación es creíble, y de esta manera, las condiciones para financiar la transición mejorarán. De hecho, una estrategia de consolidación gradual es clave que cuente con fuentes de financiación en condiciones asequibles y estables mientras se implementa. En estos casos, el papel que juegan los organismos multilaterales puede ser relevante.

5. ¿Quién paga la reforma? Fortaleciendo la progresividad

Las decisiones sobre la composición de la reforma fiscal discutidas arriba afectan también la dimensión distributiva (¿quién paga qué?), afectando el ingreso disponible de diferentes grupos.

En América Latina y el Caribe, la política fiscal juega un papel redistributivo limitado: los impuestos y el gasto reducen la desigualdad en sólo alrededor de 5%, un efecto ocho veces menor al impacto que tiene la política fiscal en países de la OCDE. En el pasado, las políticas de ajuste fiscal típicamente asociadas con recortes generalizados de gasto público han afectado negativamente a los programas sociales, limitando aún más el poder redistributivo de la política fiscal.

El caso de la reforma fiscal de Costa Rica muestra que es posible avanzar reformas progresivas, evitando que el ajuste se concentre en los hogares vulnerables. En particular, el fortalecimiento de la progresividad en el impuesto sobre la renta personal implica que el 75% de la recaudación adicional generada por dicho impuesto se concentra en el quintil de mayores ingresos.

Además, con la armonización de tasas en el impuesto sobre las ganancias de capital, un 61% de la recaudación generada recaerá en el decil de la población con mayores ingresos. Por el lado del IVA, cerca del 55% de la recaudación adicional la están pagando los dos deciles superiores, mientras que los dos deciles inferiores sólo pagan 3% del recaudo adicional.

En el gasto, las medidas de consolidación en rubros como salarios públicos no afectan de manera significativa a los hogares vulnerables, en tanto 75% de los empleados pertenecen al quintil más rico de la población. Finalmente, la propuesta de avanzar en una reforma estructural para solucionar la problemática de las remuneraciones (proyecto de Ley Marco de Empleo Público) permitiría atacar un disparador reciente de las desigualdades de ingreso como la elevada prima salarial público-privada, que ha sido estimada en alrededor de 40% y es de las más altas de la región, como sugiere el informe insignia del BID, Mejor Gasto para Mejores Vidas.

Nuevos retos por delante

Al mismo tiempo que la reforma fiscal comenzaba a rendir sus primeros frutos, el shock del COVID-19 representó un duro golpe a las finanzas públicas de Costa Rica, llevando el déficit fiscal por encima de 8% del PIB y la deuda a casi el 70% del producto.

Para hacer frente a las altas necesidades de financiamiento de corto plazo e impulsar una recuperación económica robusta preservando la estabilidad macroeconómica, el gobierno de Costa Rica acordó un programa económico con el Fondo Monetario Internacional (FMI) que contempla la implementación de medidas fiscales adicionales para lograr estabilizar y reducir la deuda en el mediano plazo.

El programa no solo se construye sobre los pilares de la reforma fiscal discutida arriba, sino que la refuerza al contemplar medidas orientadas a fortalecer aún más la progresividad del sistema tributario y proteger el gasto público focalizado en los hogares vulnerables, mientras se avanza con la reducción gradual del déficit a medida que el país se recupera de la pandemia.

Para facilitar la gradualidad de la estrategia, y en complemento al apoyo del FMI, las principales instituciones financieras internacionales están contribuyendo con instrumentos de apoyo presupuestario para reducir la brecha de financiamiento a medida que se avanza con la implementación de la reforma fiscal.

La aprobación de la reforma fiscal de 2018 fue un primer paso importante, y será clave continuar su implementación efectiva para alcanzar los resultados esperados. De cara a la discusión del nuevo programa económico, el desafío hacia adelante implica que el país deberá recorrer nuevamente un camino conocido: el de alcanzar acuerdos y consensos, balancear medidas a diferente velocidad, y hacerlo de manera progresiva.

Si la memoria no falla, el país podrá alcanzar el objetivo de reestablecer la sostenibilidad fiscal al mismo tiempo que impulsa el crecimiento inclusivo en sólida convivencia democrática. El proceso de las reformas fiscales es complejo y tedioso, pero el camino costarricense demuestra que es posible alcanzar acuerdos en el marco de ámbitos institucionalizados de negociación.

[1] La reforma fiscal se dio en el marco de una huelga sindical de tres meses de duración, cuyos costos económicos fueron estimados en 0,4% del PIB de 2018, según el Banco Central de Costa Rica.

[2] Este puede ser el caso cuando las medidas implementadas de manera abrupta contribuyen a una recesión severa, entrando en un círculo vicioso de retroalimentación negativa donde el colapso del denominador hace que a deuda como proporción del PIB aumente como resultado.

[3] La evidencia empírica sobre la efectividad de reformas frontales (vis a vis graduales) es mixta, y en última instancia la elección dependerá de circunstancias particulares de los países. En una muestra de 60 países que entre 1990 y 2018 introdujeron consolidaciones fiscales multianuales, no se encuentra evidencia que una consolidación frontal sea un determinante significativo de la probabilidad de éxito de esta, medido como una reducción sostenida en los niveles de déficit y deuda tres años después del inicio de la consolidación.

[4] En el primer año de implementación de la regla, el gasto corriente primario disminuyó 1% con respecto a 2019, vis a vis un crecimiento promedio de 11% en la última década.

La CT (carga Tributaria) en Costa Rica ha venido a ampliar la desigualdad social, a profundizar la precariedad de los salarios, el desempleo y a limitar la competitividad de la pequeña y mediana empresa. Son impuestos regresivos que han limitado a muchos en su crecimiento social y económico.

Los costarricenses pensamos y sentimos, que el crecimiento de la CT y de prestamos en bancos internacionales, han servido para el aumento desmedido de la corrupción, tanto en el sector público como el privado. Lo más reciente el caso ´´Cochinilla´´, donde empresarios y altos funcionarios públicos están siendo investigados por sobornos, sobreprecios, dadivas, etc.

Sentimos que, la estabilización económica tanto en Costa Rica, como en otros países Latinoamericanos, debe pasar forzosamente por el endurecimiento en los castigos contra la corrupción y la impunidad, por la eficiencia y eficacia de la labor administrativa, fiscalizadora y ejecutiva de los recursos del Estado y por el fortalecimiento en la transparencia de las acciones del Estado, por la eliminación o fusión de entidades Estatales que cumplen con labores similares o iguales. Y por supuesto pasa también por la eliminación y reducción de impuestos, que limitan regresivamente, la capacidad de consumo y producción de nuestro país. Todo esto para provocar que finalmente se quite el freno a la reactivación económica sana

El alza en la recaudación de la CT, o de las exportaciones, o del macro económico, ( que sin lugar a dudas están beneficiando a algunos, no a la mayoría) no refleja necesariamente que el país y su sociedad estén bien. Debemos ver más en el entorno del desarrollo humano, en las necesidades fundamentales del pueblo, si estas están siendo satisfechas de forma equitativa o como pasa en la actualidad, solo beneficia a algunos.

Los números pueden ser engañosas, la realidad la vive el pueblo.

Excelente análisis, sobre todo cuando como dice el investigador y articulista, es un esfuerzo de varios gobiernos de diferentes partidos póliticos.

Al leer este artículo recuerdo las palabras sabias del economista español Jose Luis Sampedro, que recordaba a los economistas la importancia del trabajo de campo: Ese que los enfrenta con la realidad.

La Ley 9635 pretendía “fortalecer las finanzas públicas” y su aprobación, en carreras, agravó la inseguridad jurídica tributaria. La ex-ministra de Hacienda, Rocío Aguilar expresé claramente que aquello era tan solo una curita.

En la práctica la regla fiscal resulta ser incómoda para muchos de los sectores, que se consideran repúblicas independientes exentas de cumpllir con la ley.

La regresividad del impuesto al valor agregado es ampliamente conocida. Afecta a los más vulnerables y aquellos, de la en vías de extinción, “clase media” como un efecto campana se ven además perjudicados por el impuesto al trabajo, disfrasado de un mal concebido “impuesto sobre la renta”. Una “ganancia” que luego debe de ser utilizada para costear lo que el ineficiente estado es incapaz de regresar al contribuyente- Sistema de salud eficiente, educación de primer nivel.