In memoriam Luiz Villela.

A inesperada crise econômica global causada pelo coronavírus (COVID-19) terá consequências econômicas notáveis. Diante desse panorama, nossos países estão adotando medidas para amenizar a situação e evitar que suas sequelas se estendam pelo tempo. Algumas dessas medidas vão envolver um aumento do gasto em saúde e transferências para os setores vulneráveis o que, combinado à previsível queda nas receitas, vai gerar déficits públicos ainda maiores. No curto prazo, esses déficits vão ser financiados por uma expansão da dívida, mas, após a fase de reativação, chegará, em muitos casos, a hora da política tributária.

Em nossa opinião, as medidas a ser adotadas nesse momento deveriam ser orientadas por quatro diretrizes:

- Em primeiro lugar, devem fortalecer as receitas públicas, pois será necessário voltar ao caminho da disciplina fiscal.

- Em segundo lugar, não devem prejudicar a recuperação, que é o objetivo final.

- Em terceiro lugar, é preciso não perder de vista a equidade; a própria crise é regressiva, portanto é importante evitar que a saída também o seja.

- Por fim, deve-se distinguir de forma nítida quais medidas são temporárias e quais são permanentes.

Esses quatro eixos envolvem um equilíbrio difícil, mas os ajustes serão uma oportunidade para alcançar uma tributação mais eficiente e equitativa na região.

América Latina e Caribe: Uma evolução fiscal complexa

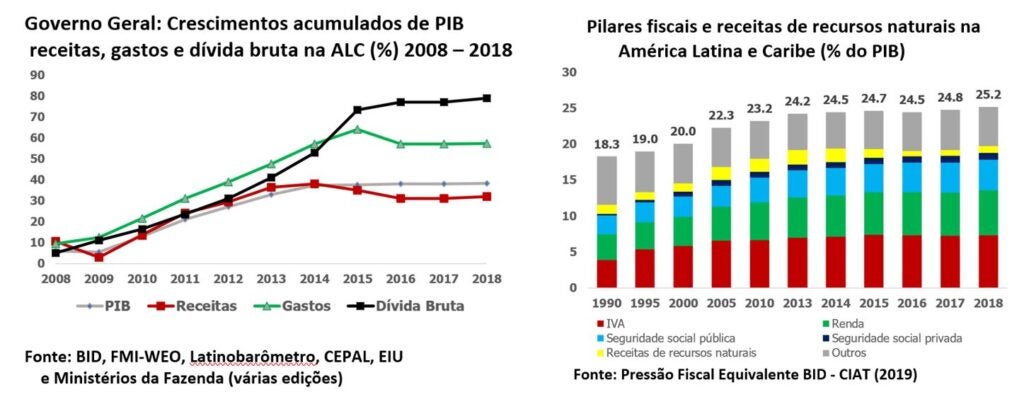

O objetivo deste blog é fazer uma reflexão sobre quais medidas concretas de política tributária podem ser implementadas após o fim da pandemia na fase de reativação econômica[1]. Naturalmente, sua possibilidade de aplicação é específica para cada país, pois nem todos terão a mesma urgência de sustentabilidade fiscal, a qual já está bastante comprometida (ver painel direito no gráfico a seguir), nem a mesma capacidade de ampliar o espaço tributário, nem a mesma força institucional. Para os que partem de uma situação melhor, será mais fácil implementar medidas que levem a uma consolidação mais precoce em uma região que seguiu um caminho árduo para ampliar o espaço tributário (ver painel esquerdo no gráfico). Temos consciência de que as receitas são apenas um dos elementos da equação e que também serão necessárias outras medidas direcionadas a melhorar a racionalidade, eficácia e transparência do gasto público.

O imposto sobre o valor agregado (IVA)

Começando pelo imposto sobre o valor agregado (IVA), dado seu potencial arrecadatório, nos países em que ainda existe alguma margem possivelmente será necessário aumentar sua taxa, não só a nominal, mas também a efetiva, examinando a racionalidade das isenções e taxas reduzidas. Em alguns casos, essa elevação poderia ser temporária, como um mecanismo para financiar o aumento dos gastos durante a crise direcionados a proteger os grupos mais vulneráveis. Dada a regressividade desse imposto, é desejável que uma medida deste tipo seja acompanhada de um ressarcimento para as famílias mais pobres, não por meio de novas isenções ou taxas reduzidas, mas com transferências focalizadas que compensem o aumento do tributo (denominado IVA Personalizado ou IVA P). Para implementá-las, é necessário um cadastro confiável de beneficiários, o que gera outro valor agregado importante: o conhecimento dos grupos vulneráveis que facilita a adoção de medidas de caráter social mais eficazes. Inclusive, a maior arrecadação do IVA P poderia financiar uma redução dos encargos para a seguridade social, estimulando o emprego[2]. Ao mesmo tempo, não é recomendável o uso de impostos sobre as vendas não neutros, que são regressivos e de administração complexa, nem mesmo por razões de descentralização fiscal. Uma combinação do IVA generalizado com a aplicação de faturamento eletrônico em massa é tecnicamente muito superior. Além disso, deve-se evitar o imposto sobre saques bancários, para não atrasar a inclusão financeira no século digital.

Por outro lado, a necessidade de obter receitas torna urgente a aplicação do IVA (e imposto de renda) aos bens e serviços comercializados por via digital. Uma das consequências das medidas de quarentena foi o crescimento do consumo por meio de plataformas digitais, que, em alguns países, ainda não está tributado ou, pelos menos, não no grau desejável. Isto não só tem um impacto negativo na arrecadação, como cria uma forte concorrência desleal com os setores tradicionais, em especial com as pequenas empresas, precisamente as mais castigadas pela crise.

Continuando com os impostos indiretos, no caso dos impostos seletivos é necessário, em primeiro lugar, maximizar seu potencial arrecadatório, uma vez que ainda existe uma ampla margem em vários países latino-americanos. Além disso, tratam-se, em geral, de impostos que corrigem externalidades negativas, como o consumo excessivo de bebidas adoçadas, álcool, tabaco ou a poluição por combustíveis fósseis. Quanto a estes últimos impostos, é desejável substituir as taxas ad valorem por taxas por unidade física (ad rem). Outra possibilidade a ser considerada é, diante da forte queda do preço do petróleo e derivados, tratá-la como algo transitório, mantendo os preços dos combustíveis para os consumidores finais (ou não transferir completamente a redução do preço) e considerar a diferença como um diferencial a favor do estado.

O imposto sobre a renda

Dada a natureza regressiva da crise e a situação precária em que vão se encontrar inúmeras empresas, uma opção seria aumentar alíquotas sobre os rendimentos de capital nos casos em que este imposto seja semidual – ou seja, sobre as rendas de capital “passivas” (dividendos, juros, royalties, ganhos de capital, etc.). Além disso, aumentar as alíquotas sobre as remunerações do capital em impostos semiduais incentivaria o reinvestimento no circuito empresarial.

No imposto de pessoa física, sem dúvida há um espaço significativo na maioria dos países da região. Além disso, seria conveniente considerar, onde isso ainda não exista, a passagem para a base global do imposto sobre a renda (pessoal), aproveitando o impulso internacional no sentido da transparência. Por outro lado, é provável que, em algumas jurisdições, esse tributo, somado às contribuições para a seguridade social, exerça uma pressão sobre a renda disponível, afetando a poupança nacional e o emprego formal. Por último, a sobretaxa COVID 19 sobre os salários e aposentadorias estatais (a partir de um nível mínimo) deve ser uma solução temporária. Atualizar os regimes de remuneração, por exemplo, pelo método de “escala de salários centralizada” é mais equitativo e eficiente.

Por fim, o contexto atual parece um bom momento para revisar a racionalidade dos regimes de incentivos, que também deveriam fazer contribuições durante a emergência, e evitar transferências internas de preços pelos quais benefícios são artificialmente transferidos para áreas subsidiadas por meio de transações entre empresas. Por exemplo, poderia ser aplicada a “regra de proporção” pela qual as vendas de uma empresa ao mercado doméstico em uma zona franca sejam deduzidas da base tributável do comprador proporcionalmente à razão das alíquotas estatutárias do vendedor subsidiado e do comprador.

O imposto sobre a propriedade

Quanto aos impostos sobre a propriedade, é fundamental impulsionar e fortalecer aqueles que tributam os imóveis, tanto residenciais (com um mínimo isento) como empresariais (dedutíveis no imposto de renda de pessoa jurídica), rurais e urbanos, que é de baixíssimo rendimento na região. Adicionalmente, isso aumentaria a progressividade e a suficiência do sistema, já que essas propriedades tendem a ter seu valor atualizado em função de projetos de infraestrutura pública, de estradas a aeroportos. Em consequência, é necessário melhorar os cadastros (nominativos) e, com isso, o planejamento territorial, reafirmando sua natureza de imposto subnacional. Por outro lado, também é essencial fortalecer o imposto sobre veículos. Isso melhoraria a progressividade do sistema e contribuiria para custear nossa deteriorada infraestrutura viária. Além disso, esse imposto é administrativamente muito simples de arrecadar.

Ao contrário, consideramos que a aplicação do imposto sobre o patrimônio líquido ou sobre ativos brutos é muito mais complexa, diante das dificuldades de avaliação de muitos bens e intangíveis e pela pouca profundidade e liquidez de nossos mercados, diferentemente das nações com mercados de capitais desenvolvidos. Adicionalmente, em uma região com difícil acesso a financiamento de longo prazo, não é recomendável tributar o capital investido, que é um fator de produção escasso em nossos países. Essa poderia ser uma solução temporária diante da emergência, mas não é um bom substituto para a tributação da renda global e impostos sobre a propriedade imobiliária bem geridos. Também não é aconselhável substituir nenhum desses dois pelo imposto sobre exportações de produtos primários, porque este afeta sua competitividade, exceto em casos excepcionais em que sejam geradas rendas econômicas, por exemplo, em uma desvalorização abrupta (overshooting).

Cautela no manejo do curto prazo e constância na gestão do longo prazo

Quanto às moratórias tributárias que estão sendo aplicadas em inúmeros países, cremos ser oportuno enfatizar que elas não devem se converter em perdão da dívida, com a possível exceção (temporária) das contribuições à seguridade social para retomar o emprego, sendo importante esclarecer categoricamente que são apenas prorrogações oportunas. Além disso, é importante discriminar por tipo de imposto (pois eles são menos desejáveis nos casos, como o IVA, nos quais quem paga, em última instância, é o consumidor, que não se beneficiaria com a medida) e por impacto e tamanho de empresa ou setor (porque nem todos experimentaram a crise com a mesma intensidade). Para isso, a análise da evolução das vendas pode auxiliar sua focalização. Também é fundamental ajustar os pagamentos antecipados do imposto sobre a renda, que seguramente estará muito diminuída, mas evitar reduções do imposto, já que estas não são necessárias em todos os casos.

É preciso reconhecer que os pilares tributários são um arsenal antigo; o imposto sobre a renda tem mais de duzentos anos, a seguridade social é sesquicentenária e o IVA vai fazer um século nesta década, portanto seu aggiornamento torna-se indispensável. Uma pandemia deve ser fiscalmente combatida no plano doméstico com a modernização da administração (faturamento eletrônico, modelos de risco, cadastros digitais, etc.). Mas, sobretudo, deve ser redobrado o esforço de coordenação internacional gerado pela crise financeira de 2008 (intercâmbio de informações automatizado, registros de beneficiários publicamente acessíveis, etc.) para combater a evasão e a lavagem de ativos, bem como a injusta evasão fiscal.

Aproveitemos esta ocasião para construir uma política tributária mais eficiente e equitativa. O distanciamento social é uma estratégia, pela primeira vez global e científica, em que prevalece o direito à vida, em especial dos mais vulneráveis. Confiamos que esse mesmo critério guiará a tributação após a pandemia. Corroborando o Juiz Oliver Wendell Holmes: os impostos são o preço que pagamos por uma sociedade civilizada.

Referências

[1] As medidas aquí expostas não esgotam, claro, todas as possibilidades. Existem outras que convém ter presentes, como a possível suspensão temporária de impostos que envolvam um custo fixo para determinados setores, como o aeronáutico ou a hotelaria; a compensação por perdas passadas no imposto de renda em setores selecionados; benefícios tributários para despesas sanitárias compulsórias das empresas em sua volta após a pandemia; a elaboração de listas de contribuintes bons pagadores para agilizar as devoluções do IVA, etc. Dada a limitação de espaço, não nos referiremos a todas elas, em particular porque são muito pontuais e de natureza temporária.

[2] O uso dos recursos gerados pela ampliação da base do IVA em aposentadorias (uso “pró-aposentadorias”) é um dos três previstos em “Resolviendo la trinidad imposible de los impuestos al consumo: el IVA Personalizado” (2012); https://repositorio.cepal.org/handle/11362/1456. A Colômbia (Decreto 459/2020) iniciou em março passado a devolução do IVA aos mais vulneráveis e o Brasil está considerando essa medida em sua reforma da tributação indireta (uso “progressivo” de uma compensação tipo Slutsky).

Leave a Reply